一、电解液行业发展历程

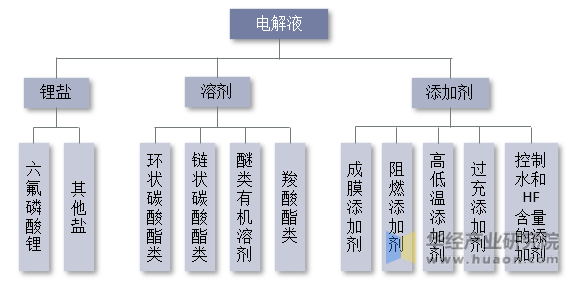

电解液由电解质、溶剂、添加剂构成。其中电解质锂盐是电解液的核心组成部分,六氟磷酸锂具有良好的导电性和电化学稳定性,是目前使用最普遍的电解质锂盐。

电解液的构成

资料来源:华盛锂电招股书,华经产业研究院整理

我国锂电池电解液行业经历了进口依赖、国产替代和国际化三个阶段,经过不断的发展,中国企业生产的锂电池电解液性能逐步提升,获得了业内的普遍认可,国产化率稳步提升,并逐渐走向国际。

我国电解液行业发展历程

资料来源:公开资料整理

二、电解液行业产业链梳理

电解液是锂离子电池四大主要原材料之一,是锂离子迁移和电荷传递的介质。电解液由电解质锂盐、有机溶剂、添加剂按比例配置而成。下游方面应用领域广泛,主要包括3C数码、电动汽车、储能、电动工具等行业。

电解液产业链

资料来源:公开资料整理

电解液下游的主要应用领域包括动力电池、3C电池和储能电池。其中动力电池的是电解液最重要的应用领域。动力电池领域,2021年全球新能源汽车销量超600万辆,同比增长超过80%;中国新能源汽车销量超350万辆,带动国内动力电池出货量同比增速超170%;储能锂电池市场受国内环保和双控等政策推动,带动国内储能电池出货量增长超110%;电动工具市场受海外锂电池企业战略转移,我国电动工具锂电池国产替代率上升,带动出货量同比增速超50%。

2016-2021年中国电解液市场需求结构

资料来源:华经产业研究院整理

三、锂电池出货量情况

从全球角度看,2021年,中国和欧洲新能源汽车市场表现良好,同时绿色低碳发展趋势推动中国电力系统储能和欧美家庭储能市场锂电池需求大幅增长,据统计,2021年全球锂电池出货量达到 562.4GWh,同比增长90.97%。

2014-2021年全球锂电池出货量及增速

资料来源:EV tank,华经产业研究院整理

从国内市场来看,随着中国经济全面复苏以及海外出口量的增加,我国新能源汽车产销量不断提高,储能领域实现国内外市场同步增长,同时锂电池逐步替代铅酸电池、镍氢电池,在电动两轮车及电动工具中得到广泛应用。我国锂电池出货量近年来高速增长,2021年全年国内锂电池总体出货量达到334.2GWh,同比增长110.85%。

2014-2021年中国锂电池出货量及增速

资料来源:EV tank,华经产业研究院整理

相关报告:华经产业研究院发布的《2022-2027年中国电解液行业市场调研及未来发展趋势预测报告》

四、全球电解液行业发展现状

全球电解液产量呈现出迅速增长态势,2016-2021年,全球电解液产量从15.4万吨增至61.2万吨,期间年均复合增长率为33.38%。

2016-2021年全球电解液产量走势

资料来源:华经产业研究院整理

中国是全球锂电池电解液的主要生产国家。数据显示,2021年,全球范围内中国锂电池电解液的产量占比高达82.84%。随着龙头企业的持续扩产,未来中国电解液的占比有望进一步提高。

2021年全球电解液产量区域分布情况

资料来源:华经产业研究院整理

2016-2020年,全球电解液市场规模较为稳定,期间年均复合增速为2.13%。2021年全球电解液市场规模激增,达74.23亿美元,同比上升305.63%。

2016-2021年全球电解液市场规模及增速

资料来源:华经产业研究院整理

五、中国电解液行业发展现状

近年来,随着全球及国内新能源汽车和锂电池行业快速发展,国内在电解液材料方面已具备一定的产能和技术优势,未来仍将有望持续受益于下游需求的长期增长。2021年,我国电解液市场规模迅速增长,约为346.53亿元,同比上升355%。

2016-2021年中国电解液市场规模及增速

资料来源:华经产业研究院整理

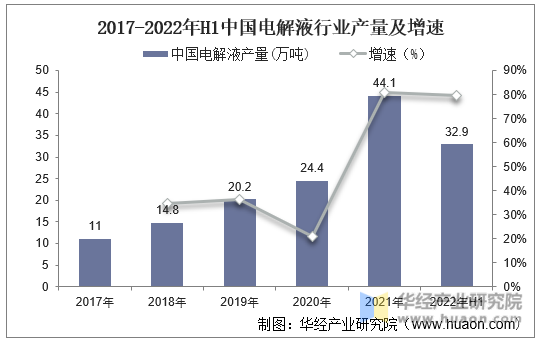

2017年-2021年,我国电解液产量持续上涨,5年GAGR高达41.5%。2022年,在动力电池需求依旧维持高增长,国内储能政策频繁出台推动储能电池进入快速放量阶段的背景下,电解液产量保持较高增长,2022上半年总产量达32.9万吨,同比增长79.6%。

2017-2022年H1中国电解液行业产量及增速

资料来源:鑫椤资讯,华经产业研究院整理

受益于2021年新能源汽车渗透率高速增长带来巨大需求,锂动力电池的需求也在大幅上升,推动中国锂电池电解液的市场需求大幅增长。据统计,2021年我国电解液行业需求量约为44.2万吨,同比增长95.6%。

2016-2021年中国电解液行业需求量及增速

资料来源:华经产业研究院整理

从区域分布来看,我国电解液消费主要分布于新能源汽车和消费电子产业集中的华东、中南地区,2021年的占比分别为53.85%、36.98%,以上两个地区的合计占比约为90%。

2021年中国电解液区域消费分布

资料来源:华经产业研究院整理

我国电解液行业平均价格近年来呈现出V字型走势,2016-2020年电解液均价持续下降,2021年价格猛增。2016年电解液均价为7.11万元/吨,到2021年增长至7.84万元/吨。

2016-2021年中国电解液行业平均价格走势图

资料来源:华经产业研究院整理

六、电解液行业竞争格局

从商业模式看,电解液的价格基本按照“加工费+成本溢价+技术溢价”的方式定价。1)加工费:公开电解液配方/与电解液厂合作研发配方+电解液厂代工。这种模式下,动力电池会将生产交由电解液厂商代工,后者只能收取代工费,动力电池厂商提供配方或者与电解液厂一起合作配方。整体代工业务竞争激烈,电解液厂商利润空间非常有限。2)成本溢价:是指通过布局溶质、溶剂和添加剂向上游一体化,赚取购买原材料环节节省的利润。3)技术溢价:是指电解液厂自研配方及生产电解液,即掌握特殊电解液配方所赚取的技术溢价。

电解液三种商业模式

资料来源:公开资料整理

从市场份额来看,我国电解液整体竞争格局依然较为稳固,天赐材料、新宙邦、江苏国泰稳居行业前列。2022年上半年,天赐材料市占率达到37%,继续稳居行业第一;新宙邦和国泰华荣位列第二、三位,分别占比13%、12%。

2022年上半年中国电解液竞争格局

资料来源:鑫椤资讯,华经产业研究院整理

华经产业研究院对中国电解液行业发展现状、市场供需情况等进行了详细分析,对行业上下游产业链、企业竞争格局等进行了深入剖析,最大限度地降低企业投资风险与经营成本,提高企业竞争力;并运用多种数据分析技术,对行业发展趋势进行预测,以便企业能及时抢占市场先机;更多详细内容,请关注华经产业研究院出版的《2022-2027年中国电解液行业市场全景评估及发展战略规划报告》。