一、药用玻璃概述

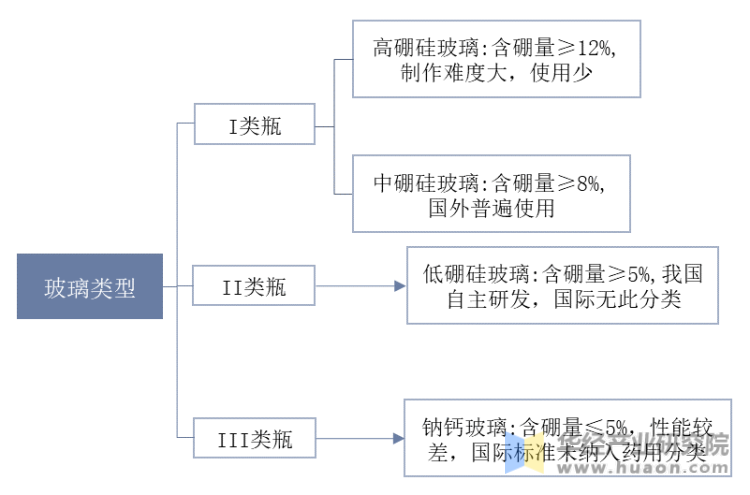

药用玻璃根据成型的工艺不同分为模制和管制。中硼硅安全性更佳,成为国际主流材质。在国际标准中药用玻璃被分为I、II、III类。I类为硼硅酸盐玻璃具有高耐水解性和高抗热冲击性能,一般来说包括高硼硅和中硼硅材质,是国际上药用玻璃的首选;II类玻璃是经过内表面处理的钠钙玻璃,内表面耐水解性能药用要求;III类玻璃一般是钠钙玻璃,耐水解性较差,一般不用于药用玻璃包装。国内所盛行的低硼硅包材并未列入国际标准中,国际上并不被承认。

药用玻璃分类

资料来源:公开资料整理

二、药用玻璃行业发展背景

从政策方面分析,政策推动药用玻璃行业产品更新换代,中硼硅玻璃未来将具有较大需求释放空间。2016年12月《医药工业发展规划指南》提到“加快包装系统产品升级,开发应用安全性高、质量性能好的新型材料,逐步淘汰质量安全风险大的品种,重点加快注射剂包装由低硼硅玻璃瓶向中性硼硅玻璃瓶转换。”2017年12月我国颁布《已_上市化学仿制药(注射剂)--致性评价技术要求(征求意见稿)》,指出注射剂使用的直接接触药品的包装材料和容器应符合总局颁布的包材标准,不建议使用低硼硅玻璃和钠钙玻璃,该意见稿的出台有助于推动药用玻璃从低硼硅向中硼硅玻璃替换升级。2019年11月国家发改委发布《产业结构调整指导目录(2019年本)》,其中鼓励类“十三、医药”中第三条:“新型药用包装材料与技术的开发和生产(中硼硅药用玻璃)”。

药包材相关政策梳理

资料来源:政府公开报告,国家药监局,公开资料整理

相关报告:华经产业研究院发布的《2022-2027年中国中硼硅玻璃行业市场运行现状及投资战略研究报告》

三、药用玻璃行业产业链

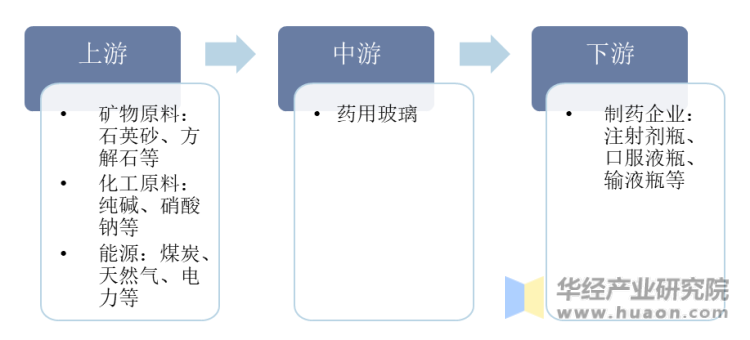

1、产业链

药用玻璃行业上游是能源与化工行业,下游主要是制药行业:药用玻璃的上游原材料包括纯碱、硼砂、石英砂、硼酸等,能源主要是煤炭、电力、天然气(公司正逐渐完成煤改气);下游主要为制药企业。硼砂、石英砂等原材料属于大宗工业原料,药玻行业向上议价能力较强。下游多为大型制药企业,随着人口老龄化和居民卫生支出增加,制药业空间正在放大。

药用玻璃产业链

资料来源:公开资料整理

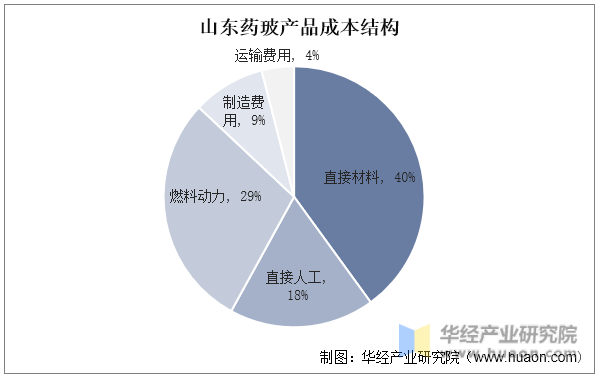

2、成本结构

从成本结构方面来看,以山东药玻产品成本为例,原材料占公司成本约40%、能源占比约30%,人工占比约20%。

山东药玻产品成本结构

资料来源:公开资料整理

四、药用玻璃行业现状

1、医药包装整体市场

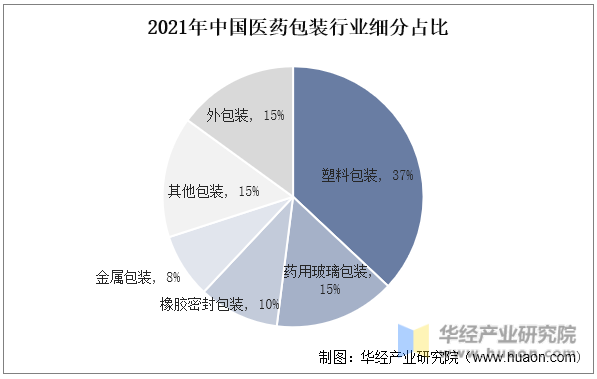

从医药包装行业整体市场来看,据统计,目前中国药品包装行业市场规模约1000亿元。细分而言,塑料包装占据了最大的市场规模,达到了37%;药用玻璃包装和金属包装分别占据了15%及8%的市场份额。各种药包材的属性各异,具有不同的优缺点。

2021年中国医药包装行业细分占比

资料来源:公开资料整理

2、药用玻璃市场规模

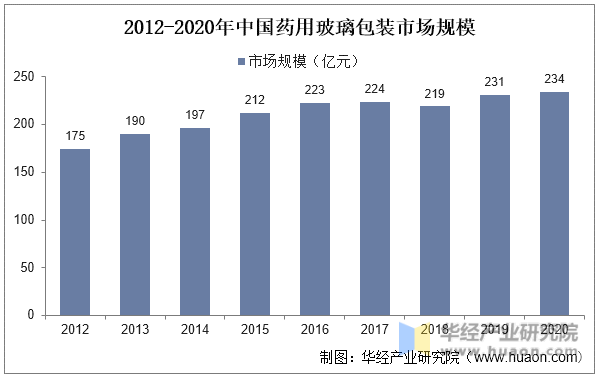

具体从药用玻璃市场来看,药包材作为医药行业的上游产业,将在整个医药行业的发展带动下逐步实现结构升级。智研咨询数据显示,2014-2018年药包材行业市场规模增速在10%左右,2020年药用玻璃市场达到234亿元。

2012-2020年中国药用玻璃包装市场规模

资料来源:智研咨询,公开资料整理

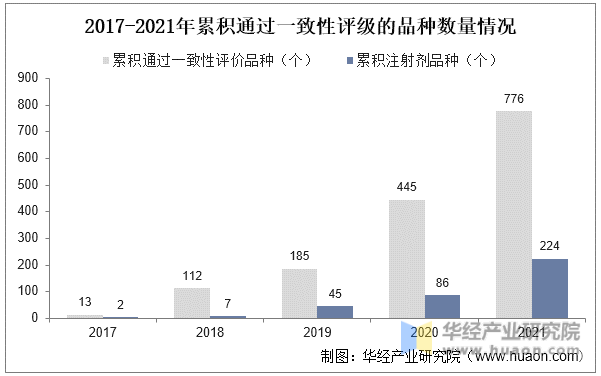

3、一致性评价

从申报一致性评价方面来看,截至2021年末,一共有224个注射剂通过一致性评价,2021年新增138个注射剂过评,预计未来注射剂通过一致性评价数量将快速增长,由于注射剂一致性评价要求不低于原研药企的药包材标准,未来对于中硼硅模制瓶的需求量将进一步提升。

2017-2021年累积通过一致性评级的品种数量情况

资料来源:公开资料整理

五、药用玻璃行业竞争格局

1、中硼硅管制瓶竞争格局

从我国市场竞争格局来看,中硼硅玻璃作为国际主流材料,当前我国主要依靠进口。相关数据显示,2021年国内中硼硅管制瓶进口量市场占比达85%,本土市场具有巨大成长空间。

2021年中国中硼硅管制瓶市场竞争格局

资料来源:公开资料整理

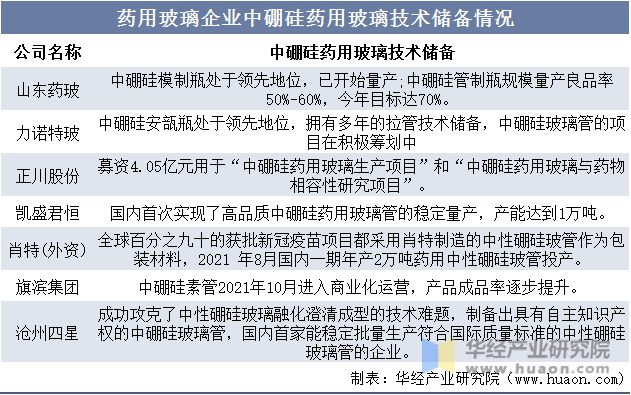

2、企业中硼硅药用玻璃技术储备

从技术层面来看,中硼硅玻璃的模制技术相对简单,近年来,国内医用玻璃企业已经实现了技术突破,山东药玻为其中的领先企业,力诺特玻中硼硅模制瓶也在扩产中。德国肖特集团、美国康宁(CORNING)公司、日本电气硝子(NEG)株式会社3家公司垄断了中性硼硅玻璃的生产,仅此3家公司的市占率就达到了80%。目前,国内多数企主要是从外企手里购买已成型的玻璃管,再进行二次成型过程。目前国内各大公司正在积极研发及投产,山东药玻目前处于第一梯队。

药用玻璃企业中硼硅药用玻璃技术储备情况

资料来源:各公司公告,公开资料整理

3、企业产能

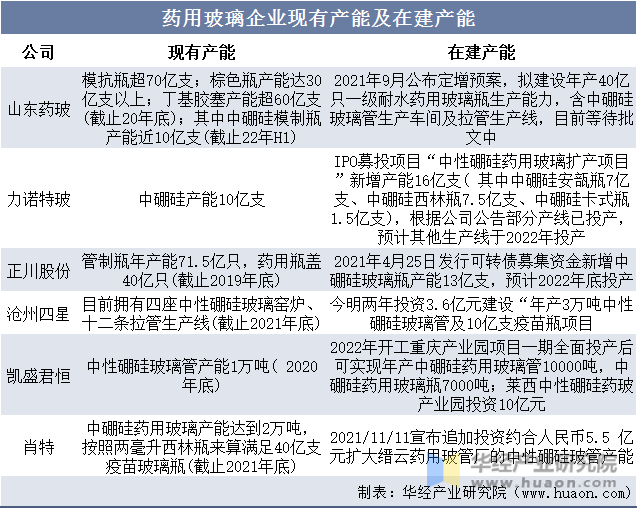

从企业产能方面来看,2020年至今各公司在中硼硅端持续发力,不断加大投产力度,抢占市场份额。

药用玻璃企业现有产能及在建产能

资料来源:各公司公告,公开资料整理

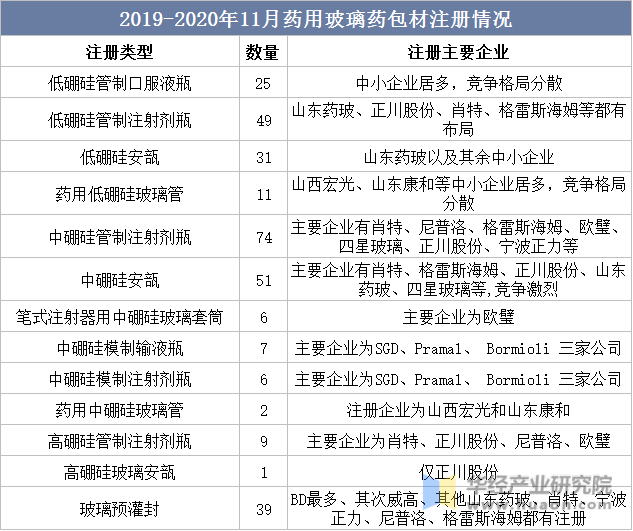

4、企业药用玻璃药包材注册

从2019年-2020年药包材注册情况来看,注册数量集中在低、中硼硅的管制注射剂瓶、安瓿、预灌封等产品,尤其是中硼硅管制注射剂瓶。注册企业主要有山东药玻、正川、力诺特玻、四星玻璃、宁波正力、凯盛君恒、肖特中国、双峰格雷斯海姆等。

2019-2020年11月药用玻璃药包材注册情况

资料来源:各公司公告,公开资料整理

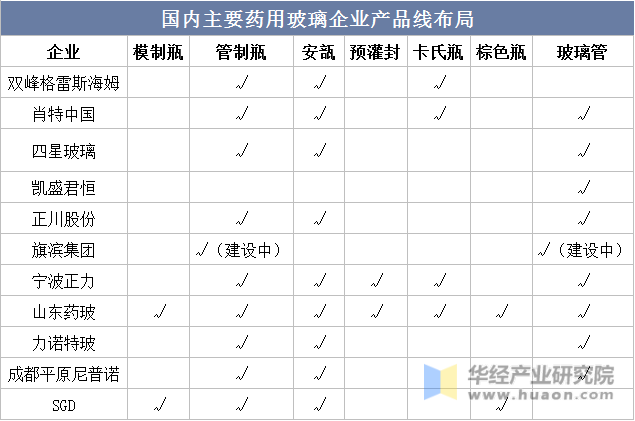

5、企业产品布局

从国内各企业产品布局情况来看,山东药玻产品线最为丰富,各类型产品均有布局。此外,肖特中国、宁波正力、SGD等企业也具有较强的竞争力,有利于行业进一步发展。

国内主要药用玻璃企业产品线布局

资料来源:各公司公告,公开资料整理

6、重点企业分析

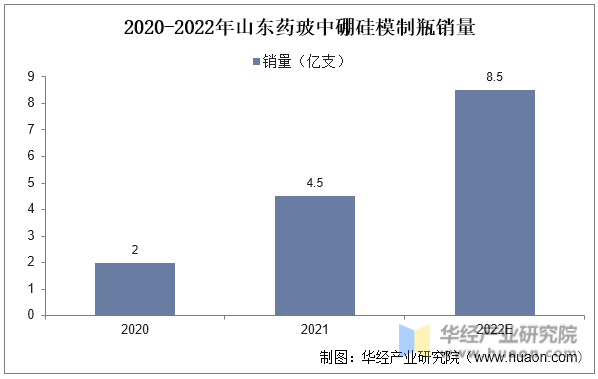

山东药玻是国内最大规模的医药玻璃制造公司,前身为山东省药用玻璃总厂,主要从事各种药用包装产品的研发、生产及销售,主营产品有模制瓶、棕色瓶、丁基胶塞和管制瓶等。

根据公司公告,2021年公司中硼硅模制瓶销量在4.5亿支左右,2022年上半年接近4亿支销量,全年有望实现8-9亿支的销量。目前药包材产业园项目已经建成,2023年新增产能10亿支中硼硅模制瓶,达到20亿支的产能,极大缓解产能缺口。

2020-2022年山东药玻中硼硅模制瓶销量

资料来源:山东药玻公司公告,公开资料整理

六、药用玻璃行业发展趋势

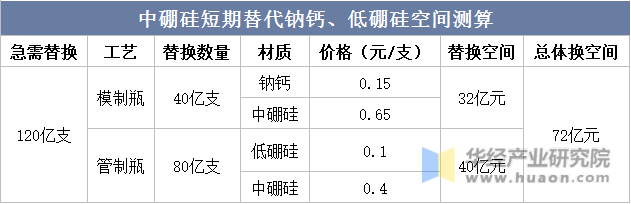

中硼硅玻璃未来替换空间大。据正川招股说明书,国内偏酸碱性、生物制剂等对PH值敏感的注射液约为120亿支替换成中硼硅可能性大,而目前国内仅销售20亿支左右中硼硅玻璃瓶且多为进口,仍有百亿支市场空间。假设其中使用管制瓶与模制瓶的比例为2:1,120支中硼硅注射剂玻璃瓶需求中或有80亿支管制瓶需求,40亿支模制瓶需求,按公司年报中销售收入、销量以及中硼硅价格为低硼硅4-5倍的假设计算得出管制瓶中低硼硅0.1元/支,中硼硅0.4元/支,模制瓶中钠钙0.15元/支,中硼硅0.65元/支计算,替换的市场空间或有72亿元。

中硼硅短期替代钠钙、低硼硅空间测算

注:模制瓶、管制瓶的替换数量按2:1比例测算,价格按公司销量及销售收入以及公开披露中删硅价格是钠钙,低硼硅4-5倍测算。

资料来源:正川招股说明书,公开资料整理

华经产业研究院对中国中硼硅玻璃行业发展现状、市场供需情况等进行了详细分析,对行业上下游产业链、企业竞争格局等进行了深入剖析,最大限度地降低企业投资风险与经营成本,提高企业竞争力;并运用多种数据分析技术,对行业发展趋势进行预测,以便企业能及时抢占市场先机;更多详细内容,请关注华经产业研究院出版的《2023-2028年中国中硼硅玻璃行业市场深度分析及投资潜力预测报告》。