一、金融科技综述

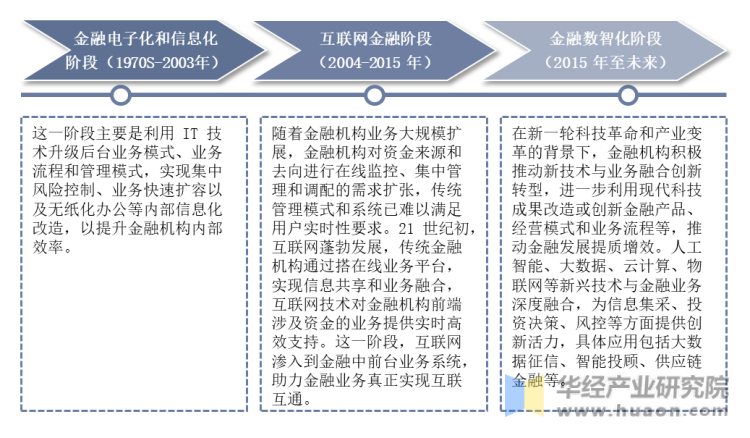

金融科技是由大数据、人工智能、区块链、云计算、生物识别等前沿技术驱动的新兴产业,旨在运用现代科技成果改造或创新金融机构的产品、经营模式、业务流程等,助力金融机构提质增效。自20世纪60年代以来,每隔10余年科技行业技术就会进行新一轮迭代,带动金融领域业务发生相应变化。在科技发展的驱动下,技术与金融融合主要经历以下三阶段:

金融科技行业发展历程

资料来源:公开资料整理

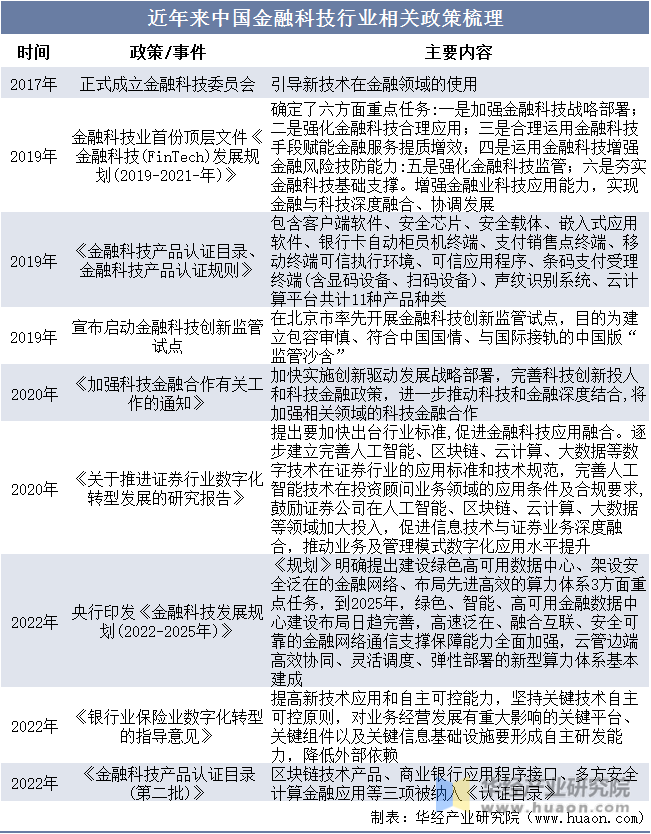

二、金融科技行业相关政策梳理

自2017年央行正式成立金融科技委员会以来,各部门、各地区密集发布促进金融科技行业发展政策。金融科技顶层规划持续推出,继2019年8月《金融科技(FinTech)发展规划(2019—2021年)》后,2022年1月4日,央行印发第二轮《金融科技发展规划(2022-2025年)》,提出以加快金融机构数字化转型、强化金融科技审慎监管为主线,将数字元素注入金融服务全流程。国家政策规划顶层设计,地方政策频繁发布助力落地,推动新兴技术深度赋能金融机构业务,为我国金融科技行业开拓更广阔的发展空间。

近年来中国金融科技行业相关政策梳理

资料来源:政府公开报告,华经产业研究院整理

相关报告:华经产业研究院发布的《2022-2027年中国金融科技行业市场调研及未来发展趋势预测报告》

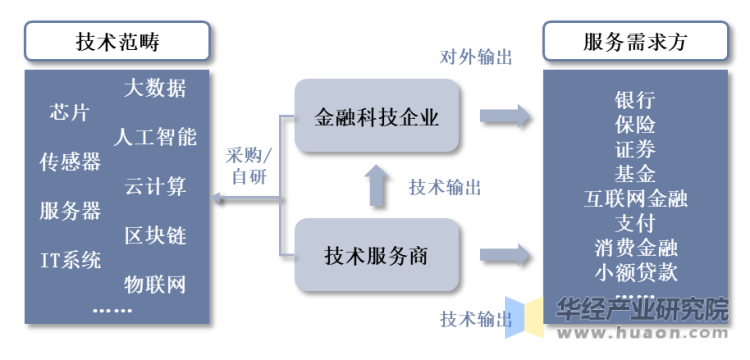

三、金融科技产业链

金融科技是通过技术手段推动金融创新,形成的对金融市场、机构及金融服务产生重大影响的业务模式、技术应用以及流程和产品。目前科技企业主要为监管机构与金融机构在客服、风控、营销、投顾和征信等领域提供新技术服务。

从产业链来看,不同金融科技企业/技术服务商在不同技术领域的优势和发展方向各有不同,同一家企业很难拥有所有全部核心技术能力,因此存在企业间互为上下游的情况,如:A企业采购B企业的技术解决方案,但B企业使用A企业的云服务。

金融科技产业链

资料来源:公开资料整理

四、金融科技行业现状分析

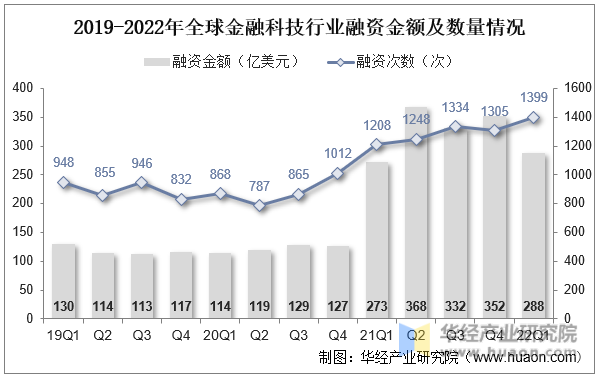

1、全球

从融资情况来看,全球金融科技持续走热。据相关数据统计,2022Q1全球金融科技共有1399件融资事件,达历史最高,融资金额为288亿美元,环比下降18.2%,但规模依旧可观。各国政府对本国的金融科技发展高度重视,全球已有超过40余座城市出台了金融科技相关政策或针对性扶持措施。并且各国央行都在不断提升金融领域的监管开发程度,以期刺激经济,提高效率。

2019-2022年全球金融科技行业融资金额及数量情况

资料来源:公开资料整理

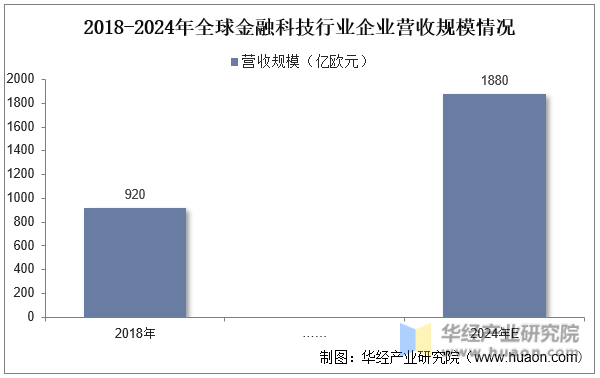

营收规模反面,根据德勤相关数据,到2024年,全球金融科技领域的营收规模有望从2018年的920亿欧元增长至近1880亿欧元。

2018-2024年全球金融科技行业企业营收规模情况

资料来源:德勤,华经产业研究院整理

2、中国

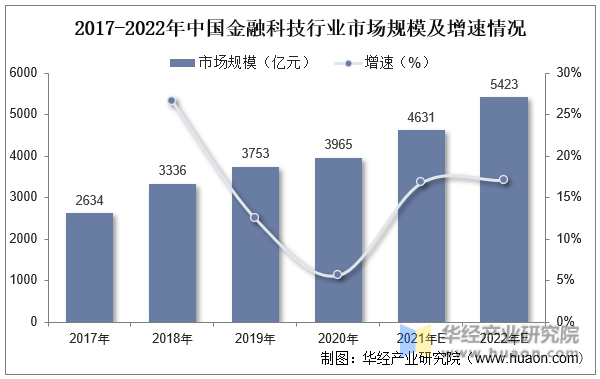

就国内市场规模而言,金融科技行业景气度高企,市场规模持续增长。据统计,2017-2020年中国金融科技行业市场规模CAGR为14.7%,预计2022年我国金融科技行业市场规模为5423亿元。

2017-2022年中国金融科技行业市场规模及增速情况

资料来源:公开资料整理

五、金融科技行业未来发展趋势

金融与科技融合发展多年,目前金融机构前中后台系统已基本实现信息化建设。在政策支持和行业需求端驱动下,金融科技推动金融机构三大趋势发展进程:

1、技术赋能金融业务模式、服务及产品创新,推动金融行业数字化转型。

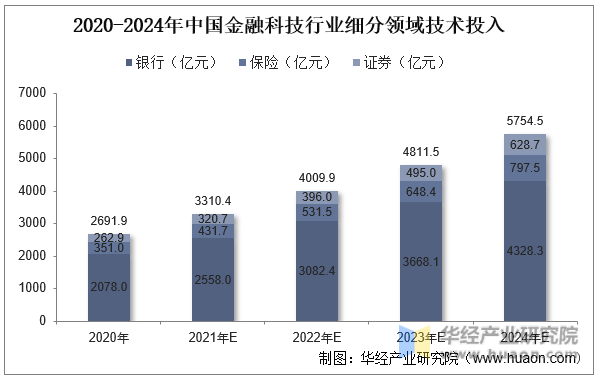

据统计,2020年银行业、保险业和证券业的技术投入分别为2078.0/351.0/262.9亿元;银行业作为我国金融体系的主体和中枢,信息化投入规模仍然稳居第一。三大领域目前皆处于信息化向数字化转型的过程,头部机构更注重核心系统和底层技术能力的建设,中尾部机构出于高效实用性更多会选择应用层整体解决方案。

2020-2024年中国金融科技行业细分领域技术投入

资料来源:公开资料整理

2、技术帮助金融机构降低风险、解决信用难题,发挥监管科技力量。

金融科技的发展给传统的风控和合规带来巨大挑战,监管科技通过改进数据处理、客户身份识别、压力测试、市场行为监控和法律法规跟踪等环节,提升监管机构的监管能力、降低金融机构的合规成本。作为金融科技的分支,监管科技通过云技术、大数据、人工智能和区块链等新兴技术手段提升金融服务的质量和效率,拓宽金融科技范围。

2019年12月,央行在北京启动“监管沙盒”试点工作,引导持牌金融机构、科技公司,在依法合规、风险可控的前提下,探索运用新兴技术驱动金融创新、赋能金融提质增效,着力提高金融服务实体经济能力。监管沙盒是指在安全空间内,金融科技企业测试其创新的金融产品、服务、商业模式和营销方式,较少程度受监管规则约束。截至2021年底,北京、上海、成都、广州、深圳、重庆、雄安、杭州、苏州等17个城市的120多个项目进入“监管沙盒”。“监管沙盒”有效提升监管部门对新技术、新应用、新模式的监管容忍度,更大程度上与时俱进推动新技术的广泛应用,为金融科技争取更大的发展空间。

3、金融行业国产替代,金融IT系统加速自主可控。

金融机构各类系统的国产化:1)银行IT:银行业务量最大,银行IT建设较早且壁垒最高,早期海外巨头在核心业务系统等关键领域占据较高市场份额。国内代表公司为神州信息、宇信科技和长亮科技;国外为IBM、Oracle和EMC。2)证券/资管IT:国内券商基金起步于上世纪末期,早期规模较小,恒生电子和金证股份等国内IT供应商已研发出相对成熟的产品,能够满足其IT系统的需求。凭借本地服务和成本优势,恒生和金证迅速占据了国内券商和基金IT市场的主要份额。3)保险IT:相较于证券和银行来说,保险交易的频次低,因此保险IT信息化转型起步较晚,主要由国内厂商提供各类系统,代表公司主要为中科软和软通动力。

华经产业研究院采用先进的数据分析工具,对金融科技行业的数据进行挖掘、整理、加工、分析和展示,为客户传递行业最新的发展动态。并对行业未来的发展前景及趋势进行专业的预判,为客户的经营决策提供专业的指导和建议,最大限度地降低客户投资风险与经营成本,把握投资机遇,提高企业竞争力。欲了解行业具体详情可以关注华经产业研究院出版的研究报告《2022-2027年中国金融科技行业市场深度分析及投资战略规划报告》。