一、软磁材料概述

软磁材料,指的是当磁化发生在Hc不大于1000A/m,这样的材料称为软磁体。典型的软磁材料,可以用最小的外磁场实现最大的磁化强度。软磁材料(soft magnetic material)具有低矫顽力和高磁导率的磁性材料。

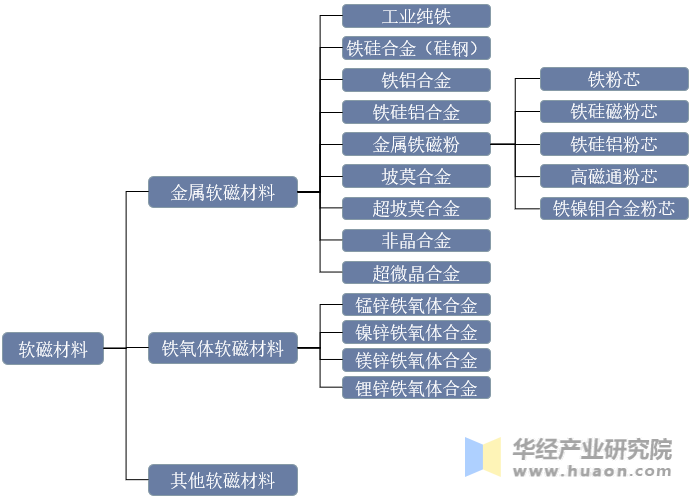

1、分类

软磁材料是具有低矫顽力和高磁导率的磁性材料,易于磁化,也易于退磁,其主要功能是导磁、电磁能量的转换与传输,广泛用于各种电能变换设备中。软磁材料主要包括金属软磁材料、软磁铁氧体材料以及非晶、纳米晶软磁材料等,应用最多的软磁材料是铁硅合金(硅钢片) 以及各种软磁铁氧体等。由软磁材料制成的磁芯是磁性元器件的核心部件。

软磁材料分类示意图

数据来源:公开资料整理

2、适用场景

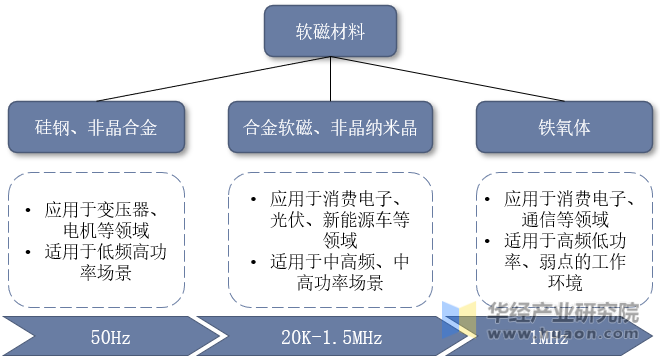

基于不同的磁材具有不同的特性,人们给各类磁材定义了其最匹配的工作环境:软磁(硅钢、合金软磁、铁氧体、非晶合金、非晶纳米晶)。硅钢、非晶合金应用于变压器、电机等领域,适用于低频高功率场景;合金软磁、非晶纳米晶应用与消费电子、光伏、新能源车等领域,铁氧体适用于消费电子、通信能领域。

软磁材料应用场景示意图

数据来源:云路股份招股书,华经产业研究院整理

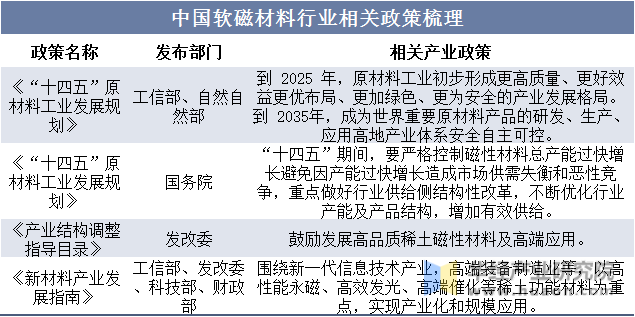

二、政策

磁材行业空间广阔,国内支持政策持续出台。在3060双碳目标背景下,“绿色、智能、高质量发展”方向的政策陆续出台,新能源、风电、节能家电、智慧城市等领域持续景气,磁材需求迎来增长,行业空间广阔。

中国软磁材料行业相关政策梳理

数据来源:公开资料整理

三、产业链

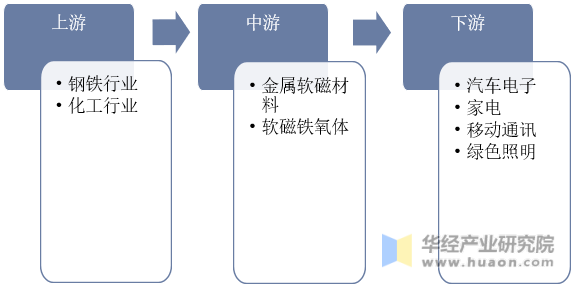

1、产业链结构

软磁材料产业链结构较为清晰,软磁材料上游为原材料,主要为钢铁行业、化工行业,中游为金属软磁材料、软磁铁氧体等;产业链下游为应用领域,主要为汽车电子、家电、移动通讯、绿色照明等行业。

软磁材料产业链结构示意图

数据来源:公开资料整理

2、下游情况

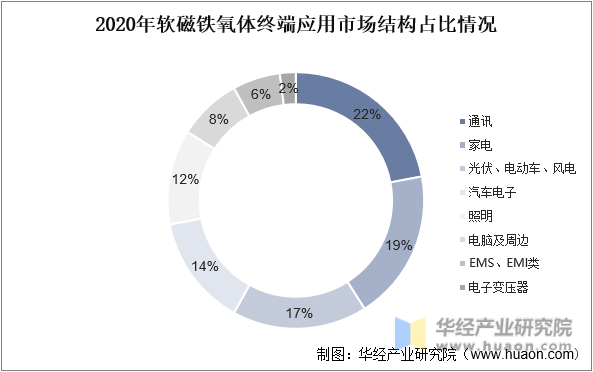

下游领域主要为通讯、家电、光伏、电动车、风电、汽车电子、照明、电脑及周边、EMS、EMI类、电子变压器等领域,其中通讯领域占比最重,占比22%,家电领域占比19%,光伏、电动车、风电领域占比17%,汽车电子占比14%,照明占比12%,电脑及周边占比8%,EMS、EMI占比6%,电子变压器占比2%。

2020年软磁铁氧体终端应用市场结构占比情况

数据来源:公开资料整理

四、全球软磁材料发展现状

1、市场规模

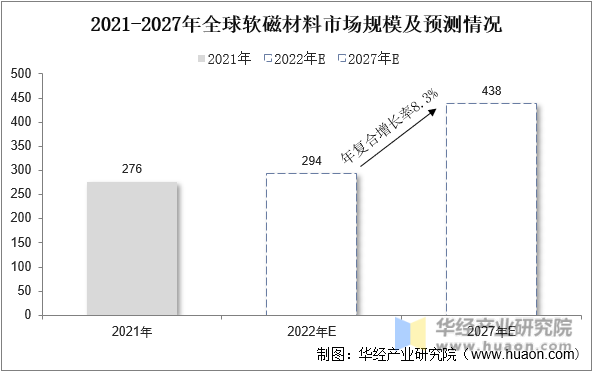

全球软磁材料市场增长迅速,主要分布在亚太地区。全球软磁材料市场增长迅速,主要分布在亚太地区。预计2022-2027年,全球软磁市场规模将从294亿美元增至438亿美元, CAGR达8.3%。

2021-2027年全球软磁材料市场规模及预测情况

数据来源:公开资料整理

2、需求量

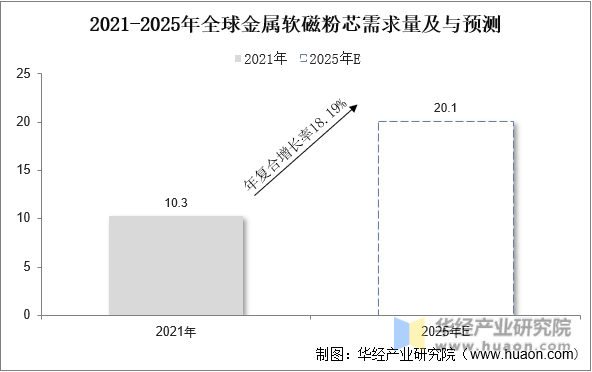

根据数据显示,全球金属软磁粉芯需求量为10.3万吨,随着下游应用领域的增多,需求量将会呈现上涨态势,预计2025年全球金属软磁粉芯需求量将增长至20.1万吨,年复合增长率为18.19%。

2021-2025年全球金属软磁粉芯需求量及预测

数据来源:公开资料整理

3、区域分布

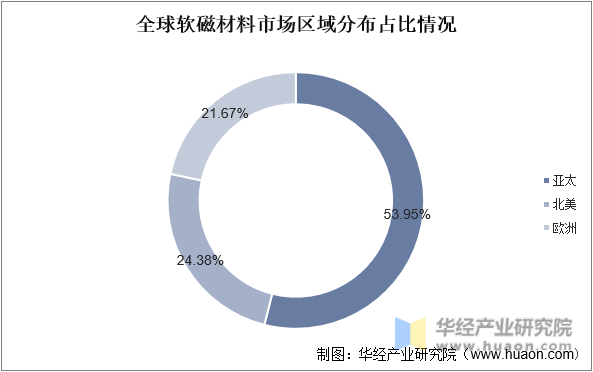

根据数据显示,全球软磁材料市场主要在亚太、北美、欧洲地区,其中亚太占比最重,占比53.95%,北美占比第二,占比24.38%,欧洲占比21.67%,目前亚太为全球软磁材料最大市场。

全球软磁材料市场区域分布占比情况

数据来源:公开资料整理

五、中国软磁材料发展现状

1、产量

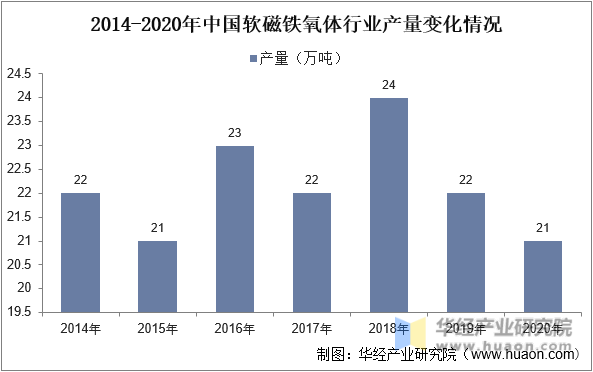

软磁铁氧体行业产销形式良好,市场规模将进一步扩大。目前软磁铁氧体材料生产主要集中在日本和中国,根据中国电子元件行业协会统计,2014-2020年我国软磁铁氧体产量总体稳定,2020年我国软磁铁氧体生产接近21万吨,占全球总量的60%。

2014-2020年中国软磁铁氧体行业产量变化情况

数据来源:中国电子元件行业协会,华经产业研究院整理

相关报告:华经产业研究院发布的《2022-2027年中国软磁材料行业运行态势及未来发展趋势预测报告》

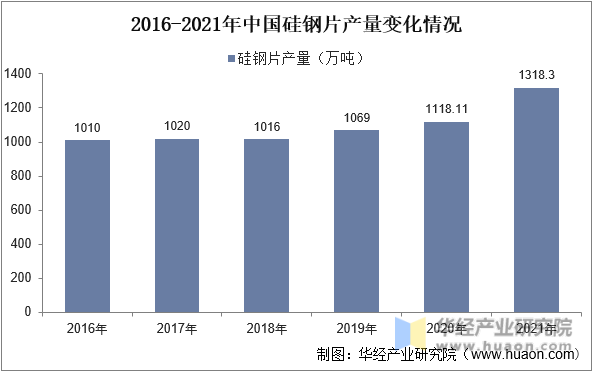

在产量上面,2016-2021年,中国硅钢产量保持持续增长态势,从2016年的产量1010万吨升至2021年末1318.3万吨,2021年增速高达17.90%,达到近6年增速新高。2021年,中国非取向硅钢的进出口量远远高于取向硅钢的进出口量。

2016-2021年中国硅钢片产量变化情况

数据来源:中国金属学会电工钢分会,华经产业研究院整理

2、市场份额

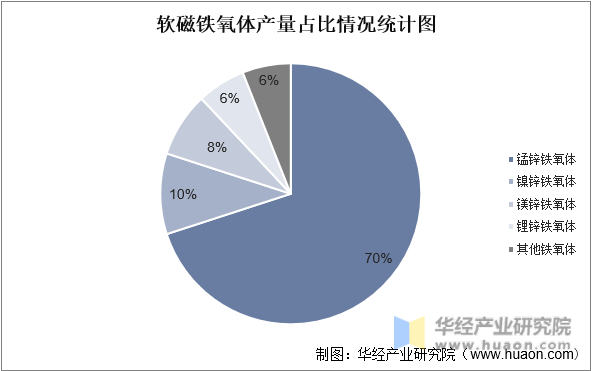

软磁铁氧体材料又可分为高磁导率(μi)、高频低功耗(又称功率铁氧体)和抗电磁干扰的(EMI)等。由于软磁铁氧体在高频下具有高磁导率、高电阻率、低损耗等特点,并且批量生产容易、性能稳定、机械加工性能高,可利用模具制成各种形状的磁芯,同时成本较低,广泛应用于通信、传感、音像设备、开关电源和磁头工业等方面。其中锰锌铁氧体占比最重,占比70%,镍锌铁氧体占比10%,镁锌铁氧体占比8%,锂锌铁氧体占比6%,其他铁氧体占比6%。

软磁铁氧体产量占比情况统计图

数据来源:公开资料整理

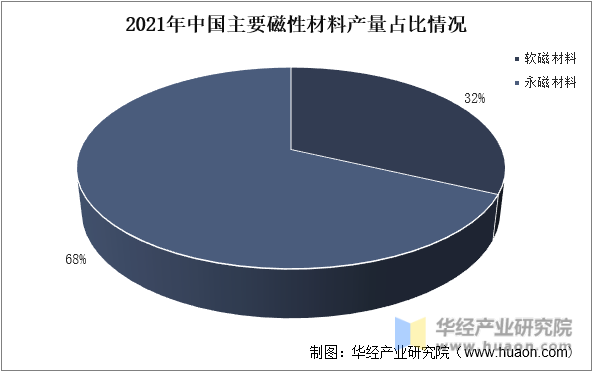

中国主要的磁性材料为永磁材料和软磁材料,其中铁氧体和稀土永磁为永磁材料的两大主要细分产品。2021年中国永磁材料产量为76.8万吨,占总体的68%,2021年软磁材料的产量36.1万吨,占比达到32%。

2021年中国主要磁性材料产量占比情况

数据来源:公开资料整理

六、全球软磁材料市场竞争格局

2020年全球软磁粉芯市场总规模约为5.35亿美元,美磁、昌星、铂科新材三家公司的市场额份合计为71%。国际市场上,日本、美国、韩国以及部分欧洲国家在磁性材料生产方面起步较早,包括美磁,昌星等外资企业新产品开发能力较强,整体技术含量高。

全球软磁粉芯市场竞争格局企业占比

数据来源:公开资料整理

七、未来中国软磁材料发展趋势

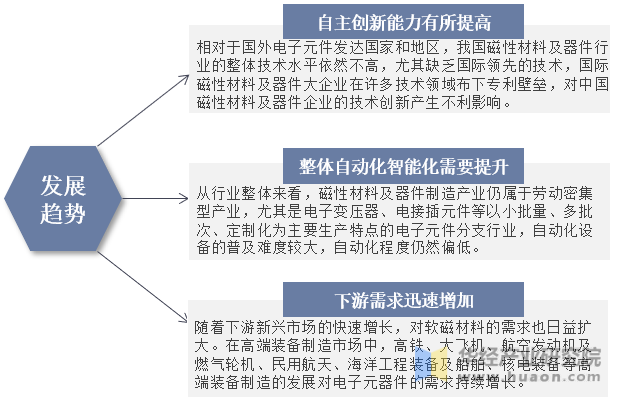

随着软磁材料的发展及下游应用领域的增多,中国软磁材料得到良好的发展,相对于国外电子元件发达国家和地区,我国行业整体水平不高,缺乏国际领先的技术,整体自动化智能化需要提升,在高端装备制造领域对软磁材料需求日益增大,未来行业发展前景广阔。

未来中国软磁材料发展趋势示意图

数据来源:公开资料整理

华经产业研究院对中国软磁材料行业发展现状、市场供需情况等进行了详细分析,对行业上下游产业链、企业竞争格局等进行了深入剖析,最大限度地降低企业投资风险与经营成本,提高企业竞争力;并运用多种数据分析技术,对行业发展趋势进行预测,以便企业能及时抢占市场先机;更多详细内容,请关注华经产业研究院出版的《2023-2028年中国软磁材料行业市场全景评估及投资前景展望报告》。