一、线控底盘概述

1、组成

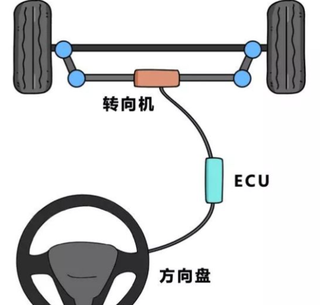

线控底盘是对汽车底盘进行线控改造以传递电信号,从而适用于自动驾驶车辆的部件,包括线控转向、线控制动、线控换挡、线控油门、线控悬挂5个核心底盘系统。传感器感知驾驶员操作意图,将操作指令传递给电子控制器,控制执行机构完成汽车的转向、制动、驱动等功能并对其操作情况进行监测,整个过程由电信号经过导线传递。

线控底盘组成示意图

数据来源:公开资料整理

2、部件构成

线控底盘主要组成部分为线控转向、线控制动、线控换挡、线控油门、线控悬挂系统,分别对汽车的方向、速度以及车身连接进行操控,五个系统核心零部件均包含ECU和执行机构。

线控底盘部件构成及描述

数据来源:公开资料整理

二、发展背景

1、政策因素

2021年中国各地政府部门高度重视新能源、自动驾驶的发展,密集出台相关政策,支持企业攻关线控底盘等核心技术,加快推进技术突破与应用,使中国线控底盘行业得以快速发展,未来在政策利好的背景下,行业发展前景广阔。

中国线控底盘行业相关政策梳理

数据来源:公开资料整理

2、社会因素

随着整车智能化程度的提升,分布式架构存在各子系统难协同、网络结构复杂、软硬件耦合关系强、无法统一OTA升级等问题。线控底盘融合各子系统及底盘域控,能有效解决上述问题,实现底盘运动控制运算的集成化、协同化,线控底盘有望受益电子电气架构升级实现加速落地。

2016-2021年中国智能驾驶市场规模变化情况

数据来源:公开资料整理

三、产业链

1、产业链结构

线控底盘产业链结构上游为零部件的构成主要由制动器、前后悬架、转向盘、发动机、变速器、转动装置;中游为线控底盘制造商,主要为线控悬挂、线控油门、线控换挡、线控制动、线控专项组成,下游领域为线控底盘应用领域,主要为汽车。

线控底盘产业链结构示意图

数据来源:公开资料整理

2、下游情况

线控底盘下游主要应用领域为汽车,根据数据显示,中国新能源汽车产销量及保有量呈现逐年上涨的态势,产量从2014年的7.9万辆上涨至2021年的354.5万辆,销量从7.5万辆上涨至2021年的352.1万辆,保有量从2014年的22万辆上涨至2021年的784万辆。

2014-2021年中国新能源汽车产销量及保有量

数据来源:中汽协,华经产业研究院整理

相关报告:华经产业研究院发布的《2022-2027年中国线控底盘行业市场全景评估及发展战略规划报告》

四、中国线控底盘发展现状

1、市场规模

在疫情后经济复苏、自动驾驶等级提升以及政府支持的影响下,中国线控底盘市场规模增长迅猛,根据数据显示,中国线控底盘市场从2016年的94.1亿元上涨至2020年的147亿元,预计未来线控底盘市场规模还会呈现持续上涨态势。

2016-2020年中国线控底盘市场规模变化情况

数据来源:公开资料整理

2、渗透率

与传统底盘的系统架构相似,线控底盘由线控油门、线控换挡、线控制动、线控转向和线控悬架组成。由于各细分系统的运作原理与技术难度不同,线控底盘技术发展呈现出了不同的进度。其线控油门市场渗透率达100%,其次为线控换挡,市场渗透率为25%,线控制动市场渗透率为5%,线控悬挂(空气悬挂)市场渗透率为4%,线控转向市场渗透率为1%。

线控底盘细分市场渗透率情况

数据来源:公开资料整理

3、价值量

线控空气悬挂单车价值量较高。目前空气悬架主要由国际供应商提供,单车价值在1-2万元,远高于其他系统,其中空气弹簧价值量最高,价值量为4500元。中国供应商开始量产阶段后,悬架价格最低可为8,000元,低于国际供应商普遍的12,000元以上,价格优势吸引了一些主机厂的目光,悬架价格有望下降。

线控空气悬挂单车价值量

数据来源:公开资料整理

4、市场份额

根据数据显示,线控底盘细分领域主要为线控悬挂、线控制动、线控转向、线控换挡、线控油门,其中线控悬挂应用最多,其市场份额也占比最重,占比为45.9%,其次为线控制动,占比20.6%,线控转向占比第三,占比15.9%,下空换挡占比8.3%,线控油门占比9.3%。

中国线控底盘细分领域市场份额占比情况

注:根据市场规模测算

数据来源:公开资料整理

五、中国线控底盘市场竞争格局

1、市场竞争格局

线控制动处于初期发展阶段,技术壁垒较高,对资金、技术实力要求高;目前外资企业占主导地位,中国参与者众多,但市场份额较低,根据数据显示,博世占比最重,占比65%,大陆企业占比23%,采埃孚天合占比8%,求其他企业占比4%。

2020年线控制动市场份额企业占比情况

数据来源:公开资料整理

线控转向是在电动转向基础上发展而来,参与者为电动转向Tier1供应商,外资零部件巨头掌握关键技术,行进入壁垒较高;中国参与者起步较晚,与头部企业差距较大业集中度高,JTEKT占比最重,占比25%,博世占比18%,耐世特占比12%,采埃孚天合占比11%,其他占比34%。

2020年线控转向市场份额企业占比情况

数据来源:公开资料整理

六、未来中国线控底盘发展趋势

2021-2026年,考虑到疫情之后经济复苏,且自动驾驶进入量产阶段更高级别的自动驾驶要求零部件具备更高技术水平,线控底盘为适应需求将迅速发展,加之各地政府对智能底盘的支持,市场将增长迅猛,预计到2026年线控底盘市场规模将达到1159.5亿元,年复合增长率达36.3%。

2021-2026年中国线控底盘市场规模预测情况

数据来源:公开资料整理

线控底盘与新能源、智能化高度相关,将随新能源及智能化同步向上,加速渗 透。同时底盘智能化、线控化带来单车价值量的显著提升,线控底盘市场空间广阔。其产业向着加速渗透及智能化升级趋势、国产供应商迎来替代的机会、高阶升级及大规模应用方向发展,未来有望国产替代。

未来中国线控底盘行业发展趋势示意图

数据来源:公开资料整理

华经产业研究院对中国线控底盘行业发展现状、市场供需情况等进行了详细分析,对行业上下游产业链、企业竞争格局等进行了深入剖析,最大限度地降低企业投资风险与经营成本,提高企业竞争力;并运用多种数据分析技术,对行业发展趋势进行预测,以便企业能及时抢占市场先机;更多详细内容,请关注华经产业研究院出版的《2022-2027年中国线控底盘行业市场全景评估及发展战略规划报告》。