一、激光器产业概述

1、激光器的定义及分类

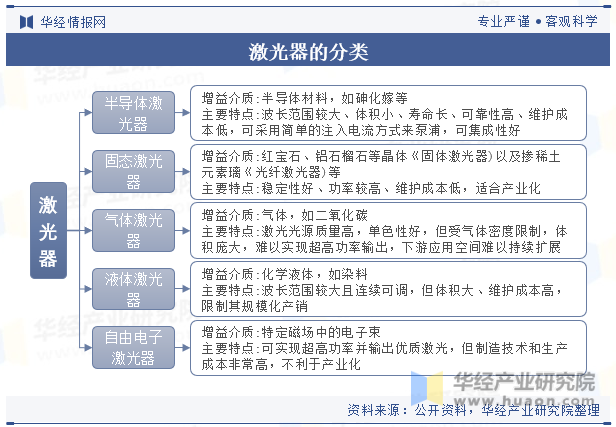

激光器是产生、输出激光的器件,是激光加工系统的核心器件。激光器发出的光质量纯净、光谱稳定可以在很多方面被应用。是指用来实现粒子数反转并产生光的受激辐射放大作用的物质体系,有时也称为激光增益媒质,它们可以是固体(晶体、玻璃)、气体(原子气体、离子气体、分子气体)、半导体和液体等媒质。按工作介质分,激光器可分为气体激光器、固体激光器、半导体激光器和染料激光器4大类。近年来还发展了自由电子激光器,大功率激光器通常都是脉冲式输出。

2、激光器行业发展历程

激光技术起源于20世纪60年代初期,是20世纪与原子能、半导体、计算机齐名的四项重大发明之一。1954年制成了第一台微波量子放大器,获得了高度相干的微波束。1958年A.L.肖洛和C.H.汤斯把微波量子放大器原理推广应用到光频范围,1960年T.H.梅曼等人制成了第一台红宝石激光器。1961年A.贾文等人制成了氦氖激光器。1962年R.N.霍耳等人创制了砷化镓半导体激光器。

二、激光器行业发展相关政策

激光器是激光装备的核心部件,近几年,我国陆续出台多项政策支持激光器行业的发展。在2021年工业和信息化部、国家发展和改革委员会等八部门发布的《“十四五”智能制造发展规划》里强调“十四五”期间,我国将大力发展智能装备,包括智能焊接机器人、超快激光等先进激光加工装备、激光跟踪测量等智能检测装备和仪器等。

相关报告:华经产业研究院发布的《2023-2028年中国激光器行业市场发展现状及投资规划建议报告》

三、激光器行业产业链

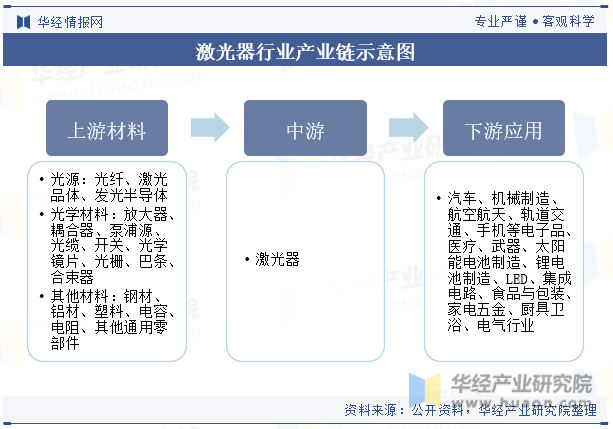

1、激光器行业产业链示意图

与激光相关的产品和技术服务已经遍布全球,渗透到各行各业,形成了较为完备的产业链。激光器产业链上游主要是光学材料、光学元器件、机械、数控、电源及辅助材料等,其中光学元器件的质量和精密程度会直接影响激光器、激光加工设备的品质和使用效果。下游则以激光应用产品、激光制造装备、消费产品为主,应用十分广泛。

2、激光器行业下游应用结构分析

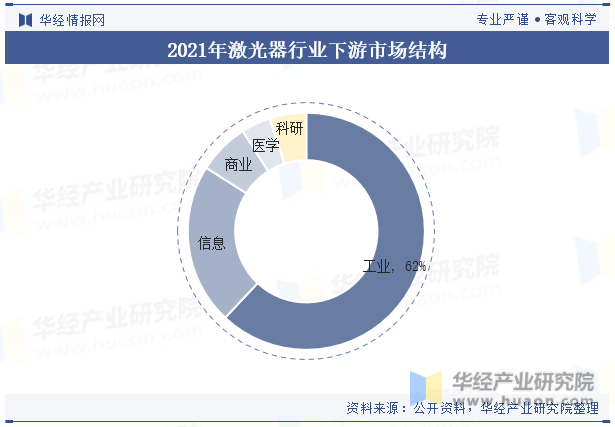

我国激光器市场增长迅速,工业及信息领域为激光器下游主要应用领域。2021年工业领域激光设备市场占比最大,达62%;其次为信息领域激光设备市场,占比达22%;商业领域占比7%,医学领域占比4%,科研领域占比5%。

四、激光器行业现状分析

1、激光器行业市场规模

根据数据,2021年中国激光器市场规模达到129亿美元,同比增长18.24%;2022年达到147.7亿美元,名义增长14.5%。2017年至2022年我国激光器市场规模的增速均较快,激光器行业目前已经取得了一定的成就,但未来的发展仍有巨大的潜力和空间。

2、激光器市场产品结构

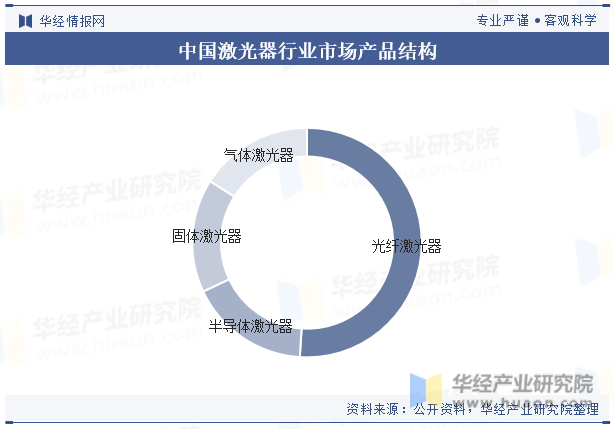

目前中国激光器市场主要以光纤激光器为主导,由于光纤激光器性能优异,适用性较强,近十年市场份额快速提升,占比达51%。半导体激光器、固体激光器、气体激光器占比相差较小,分别为17%、16%和16%。

3、激光器细分市场--光纤激光器

光纤激光器凭借优异的性能成为市场主流,2020年市场份额达52.7%。2022年中国光纤激光器市场整体销售数量持续攀升,但整体经济面临需求收缩、供给冲击、预期转弱的三重压力,我国光纤激光器市场销售收入下降至122.6亿元,同比下降1.8%。随着新赛道的打开和多款新产品投产,预计2023年整个市场将恢复正增长,同比增长超过10%。

4、激光器细分市场--超快激光器

随着我国制造业升级,在泛半导体、医疗、显示器制造和玻璃加工需求的推动下,对高精密微加工需求日益加大,纳秒及超快激光器市场正在快速增长。2017年至2021年我国超快激光器市场规模由13.5亿元增长到32.1亿元,复合增长率为24.18%,表现出较高的成长性。

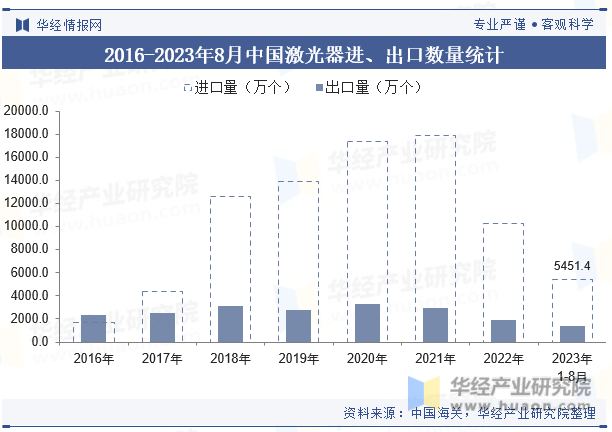

5、激光器进、出口量

目前我国激光器(激光二极管除外)产品的进出口贸易中以进口为主,但进口单价略低于出口单价。2022年我国激光器的进口数量为10326.67万个,进口单价为23.57美元/个;出口数量为1884.56万个,出口单价为35.29美元/个。2019年我国激光器产品的出口单价仅高出进口单价1.6美元,可见我国激光器产品近年在不断升级。

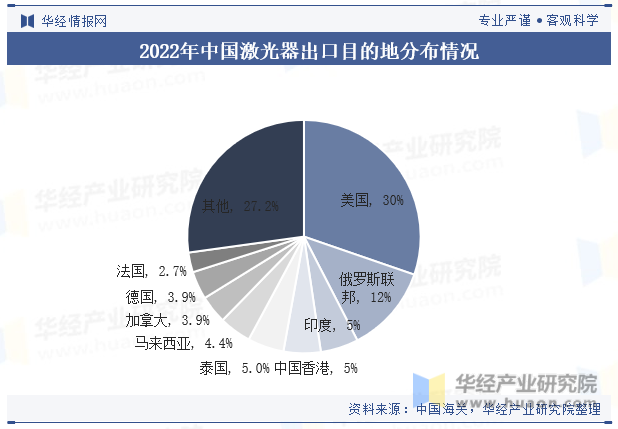

6、激光器出口目的地

2022年我国激光器(激光二极管除外)出口数量排名前五的目的地分别为美国、俄罗斯联邦、印度、中国香港和泰国,累计占比57.9%。其中出口至美国和俄罗斯联邦的数量分别为570.71万个和228.98万个,出口数量占比依次为30.3%和12.2%。

五、激光器行业竞争格局

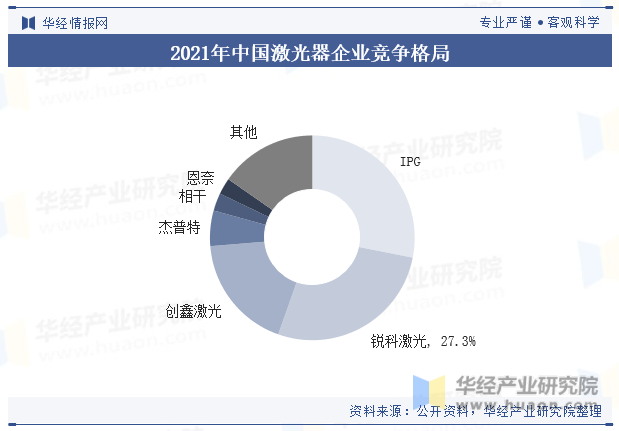

1、激光器行业竞争格局

国产激光器的发展,离不开优秀企业的耕耘与沉淀,不断创新技术研发、推出行业需要的产品,共同推动着国产激光器的进步与发展。近年,占据全球激光器市场绝大部分份额的国际巨头例如IPG、相干等在中国的市场份额逐步缩减,以锐科激光、创鑫激光和杰普特等为代表的中国激光企业市场份额占有率近年来明显提升。未来,在中国激光企业的不断创新和努力下,中国激光器企业占据的市场份额会进一步扩大。

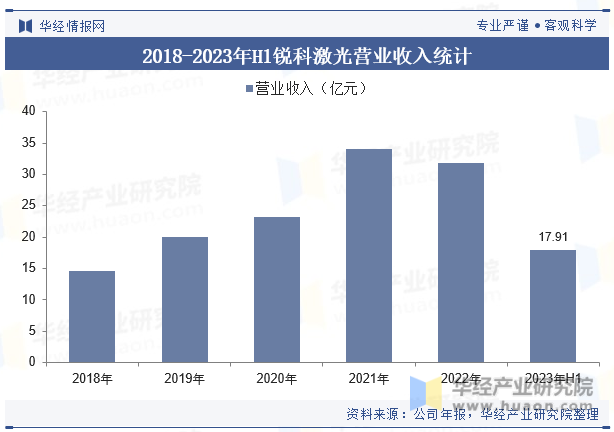

2、激光器行业重点企业营收

锐科激光是一家专业从事光纤激光器及其关键器件与材料的研发、生产和销售的国家火炬计划重点高新技术企业。锐科激光主要产品包括10W至2000W的脉冲光纤激光器;10W至100000W连续光纤激光器;75W至6000W准连续光纤激光器;80W至12000W直接半导体激光器、绿光激光器、蓝光激光器以及ABP光束可调激光器;带光闸高功率光纤激光器等。

六、激光器行业未来发展趋势

目前,激光器已经广泛应用于多个领域,包括测量传感、激光雷达、先进制造、医疗健康、光刻与印刷、激光打印机、安防监控、科研与国家战略高技术等,产业市场空间较大。由于激光器应用优势,其下游的应用领域仍在不断扩展,发展潜力和发展空间巨大。未来,随着相关政策加持以及下游需求拉动,激光器行业将向着智能化、多样化以及绿色化的方向发展。

华经产业研究院通过对中国激光器行业海量数据的搜集、整理、加工,全面剖析行业总体市场容量、竞争格局、市场供需现状及行业典型企业的产销运营分析,并根据行业发展轨迹及影响因素,对行业未来的发展趋势进行预测。帮助企业了解行业当前发展动向,把握市场机会,做出正确投资决策。更多详细内容,请关注华经产业研究院出版的《2023-2028年中国激光器行业市场发展现状及投资规划建议报告》。