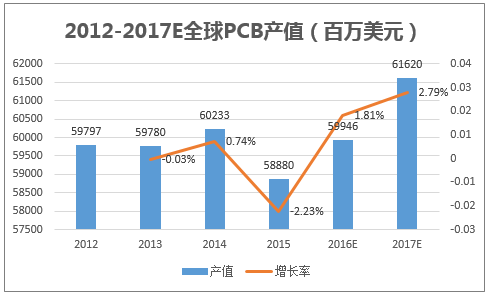

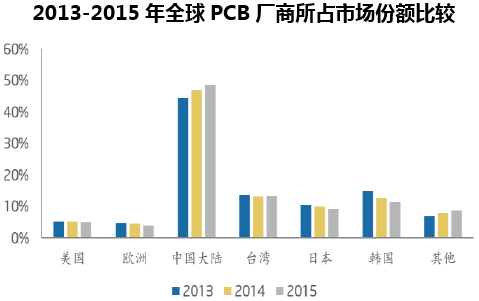

全球市场整体保持稳中有增的态势。PCB行业正处于新旧动能交接的时间节点, 成长驱动力逐渐向新兴需求转移,行业需求基本保持在一个稳定的水平。据估测, 2016年市场将会有所回暖,相比2012年的产值仍有微增,2017年增长率预计将创近年新高。整体上来看,全球市场基本维持着稳中有增的态势。中国PCB产业增长趋势依然明确,尤其本土厂商发展势头强劲,近年来内大陆PCB厂商产值逐年提升, 从2013年全球总产值的44.35%到2015年的48.58%,持续占领全球PCB市场。

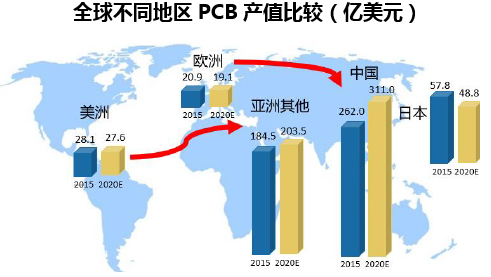

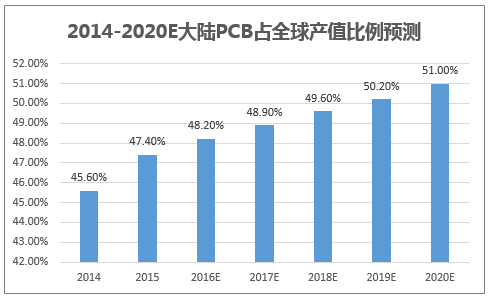

PCB产业东移,中国大陆承接全球产能。2000年以前,全球PCB70%左右的产值分布在欧洲、美洲(主要是北美)、日本等三个地区。进入21世纪以来,为了节约劳动力、运输等成本,PCB产能连同电子产业链不断向亚洲地区转移,中国PCB产能迅速积累,在2006年就超越日本成为全球最大的PCB产能基地,形成了新的产业格局。未来美洲、欧洲和日本的PCB市场预计将持续萎缩,中国大陆将借助地方政府对于中西部持续的投资支持、特有的成本和区位优势,持续提高全球市场占比,预计2016-2020年间以3.5%的复合年均增长率继续领跑,2019年将首次占据全球PCB市场半壁江山。

本土厂商强势崛起,高端产能扩产意愿强烈。在中国大陆承接全球产能的利好预期和行业激烈的竞争压力下,国内PCB产业进入高速扩张期。深南、景旺、胜宏、方正等纷纷扩产。2010年仅有11家入选PCB百强,总产值比例仅为3.2%;到2014年深南电路、胜宏科技、伊顿电子等24家本土企业进入PCB百强,总产值占比提升到10.75%,在产值上首次超过美国,位居全球第四,数量上超越日本,和台湾并列第一;2015年更是有34家内地企业进入百强排名。据CPCA本土PCB厂商排名显示,2015年前十五名厂商营收达274亿元,较上年增长超30亿元,平均涨幅达13.9%。另一方面,企业也更注重发挥资本市场的力量,近年上市的PCB公司越来越多,如2014年上市的依顿电子,2015年上市的胜宏科技,博敏电子,2016年的崇达技术和2017年的景旺电子等。上市意味着其拥有更加雄厚的经济后盾来优化资源配臵,扩大产能,丰富产品线,在激烈的行业竞争中脱颖而出。

产品技术是企业竞争力的核心体现。随着国内制造技术如多层板制程等趋于成熟,本土领军企业开始全力冲击高阶PCB。产品逐渐由普通的单/双面板延伸至多层板、FPC、高层板和HDI,产品附加值更高,本土厂商整体上呈现出产量与质量齐升的局面。

部分上市公司近期及未来扩产计划 | ||

公司名称 | 拟投入募集资金(万元) | 扩产计划(预计达到可使用状态时间) |

沪电股仹 | 80,924.63 | 年产高密度互连积层板(HDI)线路板75万平斱米扩建项目(2015) |

依顿电子 | 65,800.20 | 年产45万平斱米HDI印刷线路板项目(2017) |

65,001.92 | 年产110万平斱米多层印刷线路板项目(2017) | |

胜宏科技 | 50,209.91 | 高端高精密线路板扩产项目(2017) |

3,117.00 | 研发中心建设项目(2016) | |

景旺电子 | 74,120.68 | 高密度、多层、柔性及金属基电路板产业化项目 (一期)(2017) |

6,803.95 | 新型电子元器件表面贴装生产项目(边建设边投产) | |

原材料涨价加速PCB整合,优势厂商将脱颖而出。PCB产业当前正处于新一轮的涨价周期之中。产业链自上而下依次为“原材料-覆铜板-PCB”,其中原材料主要包括电解铜箔、玻纤布、树脂纤维等。本轮涨价发端于上游铜箔供需翻转:上游铜箔产能被锂电挤压导致供需翻转,锂电铜箔和标准铜箔加工费应声而涨,并逐步传导至中下游,带动PCB产业链进入涨价周期。对于下游PCB而言,电子成长的逻辑永不过时。原材料涨价固然加剧了PCB厂商的成本压力,但具体各厂商的产品组合、客户结构、经营管理水平、盈利能力等又有显著差异,叠加PCB成长分化的行业大背景,决定了其在本轮涨价周期中将具有差异化的业绩表现,行业将迎来加速整合的机遇。

议价能力和盈利能力是决定PCB厂商在本轮周期表现的两个关键指标。议价能力越强,则越能通过提价将成本转嫁给下游客户,抵消掉成本上涨的压力,甚至获得超额利润;而产品盈利能力越强,则说明PCB附加值越高,原材料成本在价格中的占比越低,相应地原材料涨价所造成的毛利率降低就越小。基于盈利能力和议价能力这两个关键维度,我们看好客户结构优质多元、深耕汽车电子等利基市场的优势厂商在行业整合中脱颖而出,在整合完成后获得更多发展空间,强者恒强。

本文采编:CY317