一、新旧房屋装修带来稳健需求

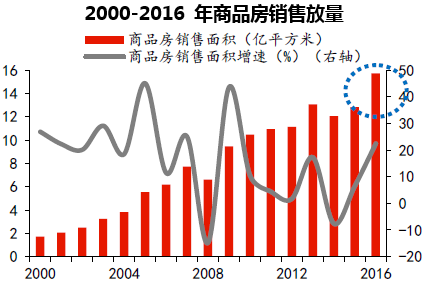

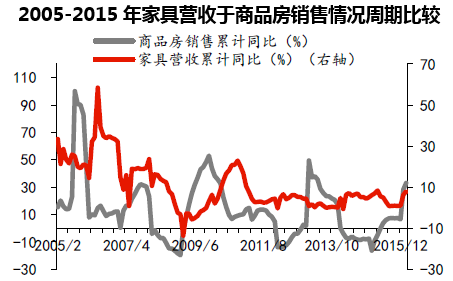

家具行业是房地产行业的下游产业,呈现出房地产后周期性。2016年是房地产大年,根据统计局数据显示,商品房销售面积达15.73亿平方米,同比增长22.5%。我们判断,2017年将是住宅房屋交房大年,家居产品销售将受到提振。

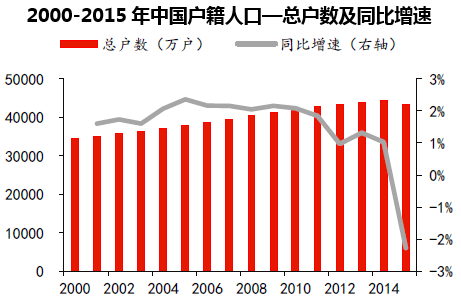

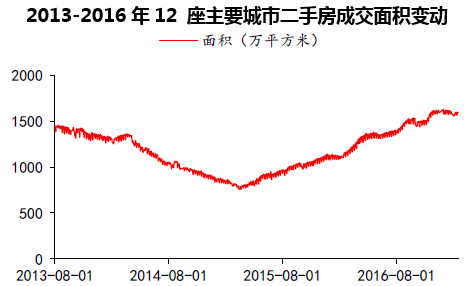

庞大的住房基数和二手房销售增长为二次装修带来较大需求。住房将随时间逐渐老化,家庭的二次装修与住房需求同属刚需,中国庞大的住房基数将为二次装修市场奠定广大存量基础。据统计局数据,2015年中国家庭数量为4.3亿户。若根据户均1套房的转化关系,以8年为一般装修周期来看,我国每年将有超过5000万户家庭二次装修,房屋的二次装修将对家具需求形成稳固支撑。此外,我国二手房成交持续火热,并保持着稳定的增长趋势,为房屋二次装修带来了较大需求。

二、家具各子领域龙头品类扩张,全屋定制蔚然成风

家具各子领域龙头大多数都在优势单品突出的情况下转向品类扩张,并进而布局大家居全产业链。我们认为家具企业品类扩张满足了消费者一站式采购需求,同时,新品类在品牌、渠道等方面和原有业务易产生较好的协同效应。随着家具企业生产技术的提高和我国居民对家具消费理念的成熟,定制家具逐步拓展到卧室、书房、客厅、餐厅以及厨房等全屋家具领域,全屋定制在各个子领域龙头的带领下蔚然成风。

主要公司“大家居”布局一览 | ||

公司 | 介绍 | 大家居布局进展 |

索菲亚 | 衣柜龙头,2016 年收入结构:定制衣柜占比90%, 定制橱柜占比9%,地板占比0.2%,其他0.5%。 | 2003 年经营衣柜,2011 年经营地板,2014 年引进司米橱柜,2017 年和华鹤合作进入木门市场。 |

欧派家居 | 厨柜龙头,2016 年收入结构:整体厨柜占比61%, 整体衣柜占比28%,整体卫浴占比3%,定制木门占比3%,其他占比2%。 | 1994 年经营厨柜,2003 年布局整体卫浴,2005 年引入整体衣柜,2010 年经营定制木门,2014 年大家居战略启动,走全屋定制路线。 |

尚品宅配 | 定制家具先驱,2016 年收入结构:定制家具占比81%,配套家具15%,软件技术服务2%,其他2%。 | 公司大家居布局走出了“C2B+O2O”的商业模式,依托较强的家居软件优势, 由数码定制逐步向全屋定制迈进。其中2006 年进入定制家具,2007 年电商运营, 2009 年彻底完成“C2B+O2O”的商业模式。 |

顾家家居 | 内陆软体家居龙头,2016 年收入结构:沙发占比59%,配套产品15%,软床及床垫14%,餐椅5%, 其他7%。 | 2010 年开始,逐步开始产品品类的纵向扩张,开始推进多产品、多系列的销售布局,推出“精品宜家、整家模式”,大家居战略方向明确。 |

宜华生活 | 家具上下游产业完善,2016 年收入结构:主要产品实木家具占比92%、地板占比5%、原木占比0.2%, 其他产品占比2%。 | 2016 年,收购新加坡沙发制造上市企业华达利,布局泛家居产业链,目前已形成“互联网+泛家居”的运营模式。 |

三、消费升级背景下,马太效应趋强

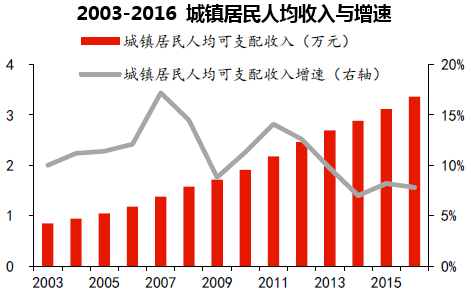

根据统计局数据,2016年我国城镇居民可支配收入已达3.3万元,近五年的复合增长率保持在8%以上的水平。随着居民可支配收入水平的不断提高,家庭生活品质也将不断提升,消费者对家具已不仅仅要求其满足基本的使用功能,而且更加关注产品的品牌和品质,消费升级快车呼啸而至。消费升级趋势下,消费者价格敏感性降低,对产品质量、品牌、服务的要求提升,龙头企业将凭借更强的综合实力获得更高的市场份额。我们认为,对于生产过程更加标准化的品类,如床垫、定制柜类等,企业的规模效应更显著,集中度提升的过程将更快。

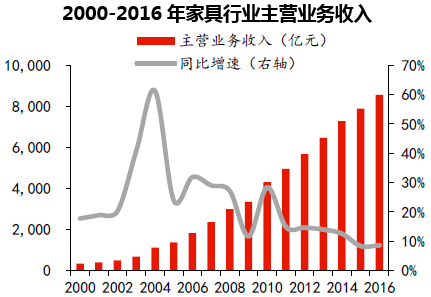

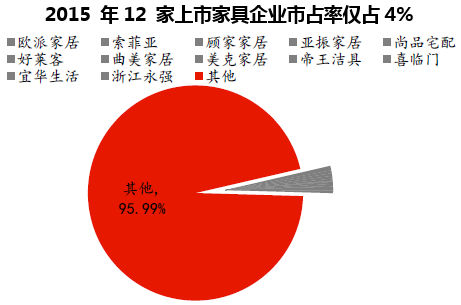

家具行业总体呈现增长态势。根据Wind统计数据,2015和2016年两年全行业主营业务收入呈现稳健增长态势,同比增幅分别为8.4%和8.6%;然而,快速增长下全行业格局较为分散,2016年家具制造全行业总营业收入8559.5亿元,其中上市龙头家具企业12家只占5.7%的比重,同比提升1.7pct。行业目前尚处于品牌化的路上,未来龙头企业有望整合行业和提升市场占有率,马太效应愈加明显。

原材料价格上涨加速行业落后产能淘汰,优选兼具成长性和确定性的龙头企业。家具制造所需原材料木材、海绵等在2016年下半年以来呈现的上涨趋势,势必给家具制造企业带来毛利下降的风险,对企业的原材料管理以及产品竞争力均提出了更高的要求,同时考虑到家具制造企业集中度较为分散,原材料价格的上涨在一定程度上加速行业内成本管控能力差的中小企业淘汰。

我们认为,随着成本压力以及竞争的加剧,业内市场份额将进一步向龙头集中,龙头企业势必将通过品类扩张、服务升级等来抢占更多的市场份额,所以优选符合大家居趋势布局的优质龙头企业。

本文采编:CY317