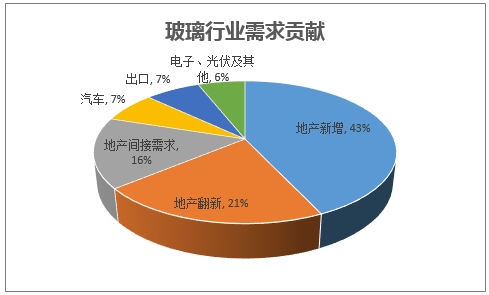

根据了解,玻璃需求中地产贡献约80%,其中新增地产贡献占比约43%,存量房翻新贡献约21%,家电、家具、装潢等地产间接贡献占比约16%。建筑玻璃及玻璃幕墙等产品安装在地产产业链末端,往往与地产竣工直接联系,与销售存在2-4个季度时间差。

玻璃供给当前处于低点,玻璃供给呈现出明显的基钦周期,2-3年为一轮,当前处于供给底部。基钦周期原本为库存周期,库存衡量的实际上是一段时间内产品供给的压力,而玻璃生产的特殊性在于开工后玻璃难以停产,一旦停产冷修,复产的成本就会达到5000万元以上,部分老生产线由于技术和环保问题,复产成本可能达到8000万元,因而玻璃供给具有较强刚性。玻璃供给本身可作为宏观层面库存的另一个原因在于,由于2014-15年玻璃行业亏损较为严重,厂商和经销商都不愿保留库存,根据我们在华北地区调研了解,部分厂商目前维持零库存政策。

由于玻璃产能刚性,开工后必须满产,其产能和产线关系较为明显,产线变动更好把握。目前浮法玻璃在产产线237条,根据卓创资讯和百川资讯了解,年内可能建成点火产线共有8条,按往年实际情况看,17年点火产线条数应与往年相差不大。冷修复产周期6-8年,能否获得融资是冷修复产主要考虑因素。根据调研了解,目前主流产线产能是600t/d,在建产线中大多产能是800t/d,600t/d产线往往6年需冷修一次,800-1000t/d产线周期可能拉长至8年,冷修过程本身一般在6个月左右,如果冷修结束后能够获得融资则可复产,单线复产投资往往在5,000万元以上。从历史水平上看,每年冷修后停产产线数量多于复产产线。

2012-2016 年玻璃产线数量变动情况 | |||||

年份 | 年末在产产线数(条) | 冷修停产产线(条) | 复产产线(条) | 新点火产线(条) | 净新增产线(条) |

2016 | 236 | 13 | 22 | 5 | 14 |

2015 | 222 | 45 | 17 | 11 | -17 |

2014 | 239 | 38 | 9 | 26 | -3 |

2013 | 242 | 21 | 11 | 34 | 24 |

2012 | 218 | 15 | 16 | 16 | 17 |

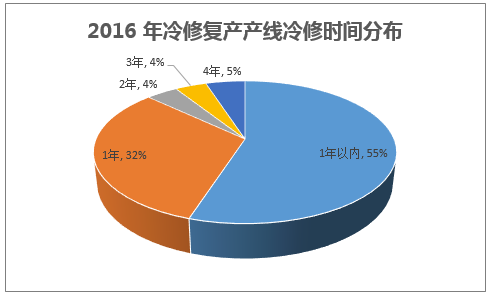

2016年至今我国总计冷修复产22条,其中85%冷修2年内复产,根据调研了解冷修期较长的产线因为产线较落后,产能多在500t/d以下,产能、技术等方面经济性较弱。近年环保要求提升,我们预计2014年之前冷修产线中需要进行环保投资的产线数量相对近年冷修产线更多,环保设备投资或可达3,000万元。国家政策导向对玻璃等有一定污染行业有所抑制,同时玻璃行业民企居多,获取信贷能力较弱,从而愈发难以复产。我国当前处于冷修状态的有效产线共计54条,而且我们认为2015年及之前冷修的产线冷修时间较长,今年玻璃价格较高,如果今年能够获取信贷,则企业主可能更偏向于复产,而现在没有复产的产线其融资能力整体看或弱于今年复产产线,复产可能较小。

前期我们与玻璃行业专家交流了解,17-19年是行业冷修高峰,当前临近冷修产线近47条,预计年内冷修20条,冷修复产基本平衡;年内新建成产线和已建成产线约10条,预计未来点火7-8条,供给增量实际小于市场预期,预计供给增速在4%以内。根据回归模型计算,如果地产竣工面积增速在4%以上,则年内玻璃需求增速应在6.5%~7%之间,年内供需维持偏紧状况。需求短期向好、产能难见大幅增长,或可带动玻璃价格维持在当前水平。

本文采编:CY317