一、休闲零食行业概述

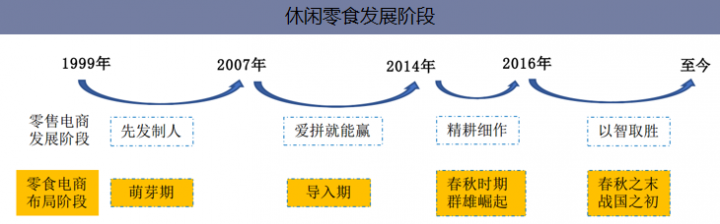

作为起步较早的品类,零食电商发展与零售电商阶段几乎同步。 2010 年左右休闲零食电商起步,以百草味、三只松鼠为代表的零食电商成立。 2014 年-2016年,线下企业纷纷触网,线上参与者增多,三超多强局面初露头角。 2017 年至今, 线上红利逐渐消失, 三强格局确立,龙头份额抢夺战开始。 同时新零售开启了零售时代新纪元,巨头纷纷拥抱新零售。

资料来源:公开资料整理

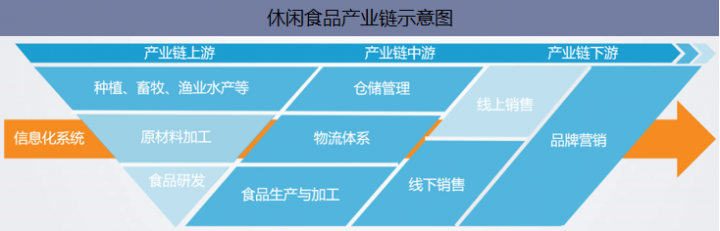

休闲零食的产业链较长,横跨领域较多,产业链大致分为上游、中游、下游和贯穿全程的信息化系统四部分。上游:休闲零食生产预备工作,包括原料、半成品的生产与产品研发等;中游:整个泛生产环节,包括食品成品生产、质检、物流与仓储等;下游:品牌营销与销售渠道环节。销售大体可分为线上和线下两种渠道通路,品牌营销为产品提供稳定用户和高附加值。

资料来源:公开资料整理

休闲零食上游制造商门槛低,竞争激烈。 根据国家统计局数据, 2018 年 7 月国内年收入规模在 2000 万元以上的食品制造企业有 8923 家,酒、饮料和精制造茶企业数有 6738 家,食品制造企业数量高于酒类企业。食品制造企业中,休闲食品制造(糖果、巧克力、蜜饯制造;罐头食品制造;方便食品制造;烘焙食品制造;其他食品制造)企业数量远高于乳制品制造、调味品制造企业数。 企业数量多少间接说明行业门槛,因此食品制造企业门槛低于酒类,休闲零食制造商门槛低于乳制品/调味品。

二、休闲食品行业发展现状

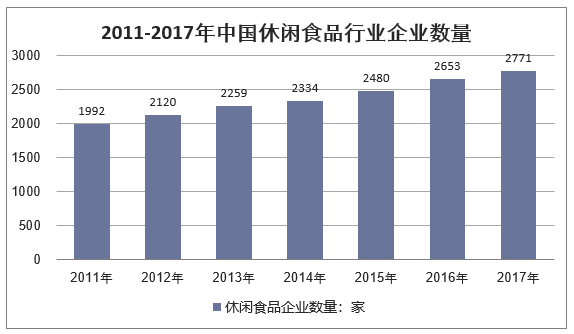

根据相关数据统计, 2011-2017 年休闲零食行业企业数量不断增长,2017 年我国休闲食品行业企业数量达到 2771 家,同比增长 4.42%。可见我国休闲食品行业入局者仍不断增加,行业竞争未有趋缓迹象。

资料来源:公开资料整理

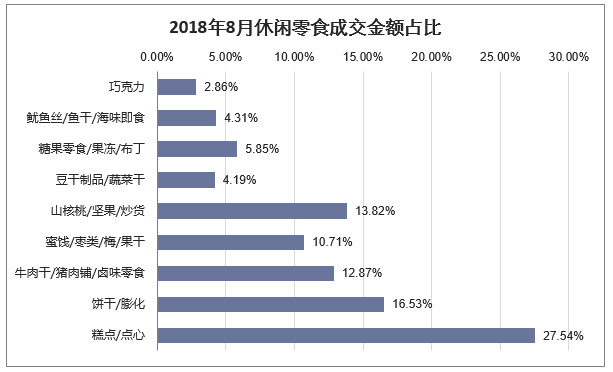

休闲零食品类繁多,且不断变化。 根据淘数据对休闲零食细分类目的划分,无论从销售量还是销售金额来看,休闲零食并无优势品类, Top5 细分类目占比均在10%-25%之间,占比相差不大。且销量/销售额较大的品类在不断变化。

资料来源:公开资料整理

三、休闲食品行业竞争格局

休闲零食品牌零售商收入领先,模式占优。 零售商公司是上游碎片化生产力的组织者,通过打造爆品提升下游销售,同时通过综合信息系统对供应链、货品、仓储、物流等各个环节进行管理。 梳理 2016/2017 年休闲零食头部企业, Top7 中有 4 家为品牌零售商,其中 Top3 均为品牌零售企业。

2016-2017年我国休闲零食头部品牌主营业务收入排名(亿元)

排名 | 品牌名称 | 2016 年主营业务收入 | 2017 年主营业务收入 |

1 | 三只松鼠 | 44.2 | 55.5 |

2 | 良品铺子 | 42.9 | 54.2 |

3 | 百草味/好想你 | 27.0/20.7 | 40 |

4 | 绝味 | 32.7 | 38.5 |

5 | 来伊份 | 32.4 | 36.4 |

6 | 洽洽 | 35.1 | 36 |

7 | 周黑鸭 | 28.2 | 32.5 |

资料来源:公司年报,华经产业研究院整理

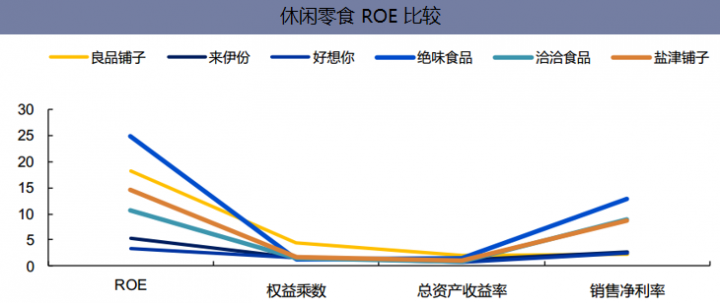

品牌零售商具有低 ROE、低净利率、高周转率的特点。 品牌商意味着有一定的品牌溢价, 零售商意味着高周转。以 2017 年年报数据为例,休闲食品企业可分两类,绝味、洽洽、盐津铺子为传统品牌商,良品铺子、来伊份、好想你为品牌零售商。传统品牌商 ROE(10%-25%)明显高于品牌零售商(个位数)。传统品牌商 ROE 贡献主要来自较高的净利率,其净利率在 8%-13%,零售商净利率仅为 2%-3%。同时,平均来看零售商具有更高的周转率(零售商2.53vs 品牌商 1.46)。

资料来源:公开资料整理

三、休闲零食电商发展

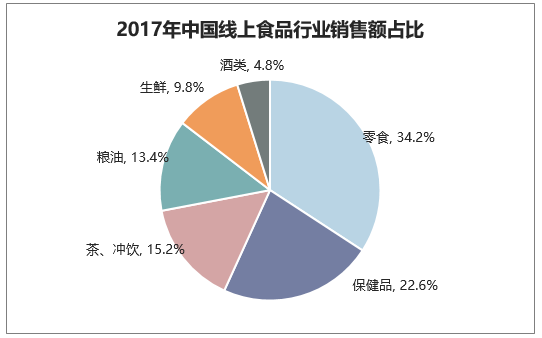

休闲零食电商渗透率高,渠道占优。零食品类是中国线上食品的第一大支柱,零食品类销售额在整体食品中占比约 30%,占比第一,并逐年小幅上涨。休闲零食如糖果、巧克力、饼干等线上渗透率较高,其中糖果、巧克力线上渗透率在 7%-8%,饼干线上渗透率接近 15%。品牌商和零售商均加大资源投放,线上渗透率有上升趋势。

资料来源:公开资料整理

四、休闲零食消费特征分析

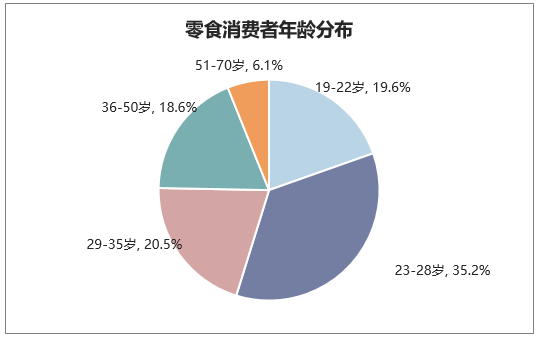

休闲零食消费人群主要为年轻女性。 根据数据分析,线上零食消费中女性居多,2016年女性消费者在线上零食消费中占比达 68%,年龄段来说,23-28 岁为主要消费人群。

资料来源:公开资料整理

消费人群决定了休闲零食具有产品生命周期短、价格敏感性高等特点。 23-28 岁年轻人喜欢新鲜事物,对休闲零食单一品类粘性低、复购率较低,导致休闲食品产品生命周期短。同时年轻人收入水平较低,消费能力不强,导致对休闲食品价格敏感度高。

休闲零食产品生命周期短、价格敏感度高的特点,决定了休闲零食零售商的商业模式需要提升两个能力。

1)产品/营销创新能力: 企业通过不断推出新品并打造一定数量爆品,以单一产品生命周期叠加的方式延长总品类的生命周期。这就需要公司: 一方面有比较强的产品创新能力,不断推出新品, 另一方面需要有比较强的营销创新能力,将新品有效推出到达目标消费人群,实现流量转化。

2) 供应链管理能力: 企业通过加强对供应链的管理,提升自己在上游、中游的话语权, 从而降低成本, 在竞争中取得一定比较优势。 同时供应链管理能力的提升也意味着运营效率的提高,可为下游消费者提供更贴心的服务,从而争取客户、提高销售规模、形成更大的规模优势,在产业链中形成更强的话语权,强化正向反馈机制。

五、休闲零食行业发展前景及趋势

新的消费形势提供了新的发展契机,为垄断式龙头企业的诞生提供了机会。在新型消费模式下,如果一个企业的产品能够迎合新的消费潮流,打造健康化、高端化的产品,那么它就能在快速发展的行业中利于不败之地。而新生代消费者对知名休闲食品品牌的认可度和忠诚度也不断提升,因此品牌力的提升为龙头企业的崛起提供了肥沃的土壤。目前,我国的休闲食品的市场集中度有很大的提升空间,休闲食品整体CR10约为30%,缺乏垄断式的龙头企业。良品铺子、三只松鼠、百草味等行业老大虽然在激烈的竞争中存活了下来,但是产品趋于同质、利润水平低下。未来,这些企业要增强自身特色,提升利润空间,参照费列罗巧克力竞争思路,通过别致的设计、独特的口感,脱颖而出,成为竞争者望其项背的标杆,同时增强了自身的壁垒。

随着经济的发展和消费水平的提高,人们的消费场景更加多样,产品丰富度不断提升,健康的需求也使得市场出现了越来越多的高端休闲食品。休闲零食不再局限于糖果、饼干、方便食品等传统概念里的零嘴儿,它的范围逐渐扩大到人们在闲暇时所吃的非主食类产品,消费场景多,涵盖范围大,有着消磨时间、愉悦心情的功效。

标准化长保零食过去统治着休闲零食界,如今依然占据着半壁江山,但短保类卤制品和烘焙类近几年的发展势如破竹,迅速占领了大片的休闲零食市场。这些新兴的休闲零食品类是在传统的标准长保零食的基础上,结合现代人的生活方式和消费需求迅速发展起来的,具有很强的生命力,为休闲零食企业的突破式发展提供了契机。未来,休闲食品企业在升级原有明星业务的同时,可以尝试在新兴的休闲零食领域里开拓新产品,形成自己新的增长点。

相关报告:华经产业研究院发布的《2019-2025年中国休闲零食电商行业市场运营趋势分析及投资潜力研究报告》

本文采编:CY237