一、有机硅行业概述

有机硅材料是重要的工业基础原材料,素有“工业味精”之称。有机硅材料品种繁多,但其生产原料,及有机硅单体品种为数不多,其中二甲基二氯硅烷占总单体量的90%以上,其他单体还有苯基氯硅烷和乙烯基氯硅烷等。有机硅材料由Si-O键为主链构成,其性能兼具无机物和有机物的优势,拥有如耐高低温、抗氧化、耐辐射、介电性能好、难燃、脱膜、温粘系数小、无毒无味及及生理惰性等性能,因此应用广泛。

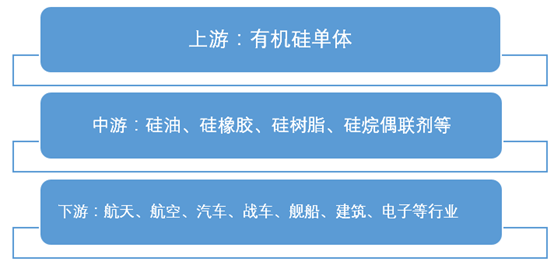

有机硅产业链的上游是有机硅单体,其生产工艺流程长、技术难度大,属技术密集型、资本密集型产业,其生产水平和装置规模是衡量一个国家有机硅产业技术水平的重要依据。产业链的下游是以有机硅单体为原料生产的硅油、硅橡胶、硅树脂、硅烷偶联剂等四大类深加工产品,其中硅橡胶占比超过60%。有机硅因其优秀的特性,被广泛应用于航天、航空、汽车、战车、舰船、建筑、电子、电气、纺织、造纸、医疗卫生、食品、日用化学品等等领域。

资料来源:华经产业研究院整理

二、全球有机硅产能分析

近年来,全球有机硅单体的生产一直保持健康的发展态势,2016年,全球有机硅单体生产能力已达到538万吨(折二甲基二氯硅烷),其中,中国278.5万吨/年(含外资和合资企业产能),约占全球总产能的52%,且全球和中国的开工率均保持在80%以上。供需量对等,加之较高的开工率,使得有机硅行业供需格局接近紧平衡状态。近几年,随着终端需求的不断增加,有机硅行业产量也水涨船高,2000年产量达到160万吨(按有机硅单体计算),2004年超过了200万吨,2005年全球有机硅单体产量达到220万吨,2009年超过了280万吨,2017年达到了457万吨,2000-2017年均增长率为6.2%。

资料来源:公开资料整理

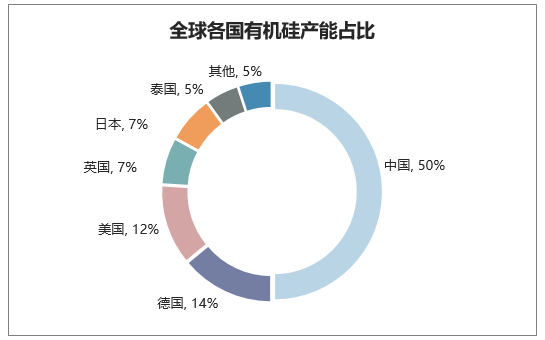

从市场结构看,全球有机硅行业市场集中度相对较高,道康宁公司是目前世界上最大的单体及材料的生产商,其分别在美国、英国和日本建有生产装置,与张家港与德国瓦克公司合作建设的有机硅综合生产基地是目前中国规模最大的生产基地,其次是美国迈图、中国蓝星、德国瓦克和日本信越。全球规模前五家企业产能占比达46%。中国地区产能全球最大,占比超过50%,其他主要生产国为美国和欧洲。

资料来源:公开资料整理

中国是全球最大的有机硅生产国和消费国,产能约占全球的五成。国际上的产能主要为一些跨国公司拥有。近几年国际上有机硅新增产能缓慢,中国以外的地区没有有机硅单体的新增产能;未来几年国际上有机硅新建产能仍寥寥无几,利好国内有机硅企业。

国际市场有机硅主要生产企业

企业 | 产能(万吨) | 备注 |

道康宁 | 91.1 | 在美国、中国等设有工厂 |

迈图 | 54 | 2014年申请破产重组 |

罗地亚(蓝星) | 50 | 在法国、中国等设有工厂 |

瓦克 | 32 | 在德国、韩国等设有工厂 |

信越 | 25 | 在日本、美国、泰国等设有工厂 |

资料来源:公开资料整理

三、中国有机硅产业运行情况分析

近年来,我国有机硅行业发展迅速,已成为全球最大的生产基地和消费市场,在全球有机硅行业中占据了重要的地位。2008年至2012年是我国有机硅产业发展的高峰期,也是单体产能迅速扩张的阶段,2008年国内单体产能仅81万吨,而短短的5年时间,至2012年国内单体产能就达到了214万吨,累计增加了133万吨,年均增幅保持在25.7%。2012年以后,我国有机硅行业发展有所放缓,特别是由于中游单体和中间体产能扩张,带动对上游金属硅的需求,也同时催生了众多下游技术门槛较低的硅橡胶厂商,使得产业链出现两端产业结构性过剩局面。

资料来源:公开资料整理

2017年,我国有机硅单体企业共计15家(包含张家港道康宁合资公司),有效产能约270万吨,全年总产量为197万吨,较2016年的184万吨有所增加,产能增速为7.1%,较2016年的产能增速的2.2%高出近5个百分点,我国的有机硅单体产能扩张经历了小步快跑模式。目前国内有机硅产能最大的两家单体企业分别为道康宁(张家港)有机硅有限公司、蓝星股份江西星火有机硅厂,两家企业产能合计全国有机硅单体总产能的约三分之一。

资料来源:公开资料整理

2018年,我国有机硅单体没有新增产能,产能增长态势将放缓。2019年新安股份新建的15万吨有机硅单体项目有望投产,此外无其他在建项目。随着有机硅单体价格稳定在高位,企业盈利状况好转,新增产能仍将保持温和上涨态势,预计2020年我国有机硅单体新增产能为30万吨/年,至2025年有机硅单体新增产能为60万吨。

四、有机硅下游需求分析

我国的有机硅单体的深加工产品主要是硅橡胶(包含高温硅橡胶和室温硅橡胶)、硅油和硅树脂。应用领域最多的为建筑和电线电缆类,其中从产品来看硅橡胶中的应用占比为65%以上,从应用领域看在建筑和电线电缆类的应用占比也同样超过60%。建筑胶分为幕墙胶、中空玻璃胶和民用胶。其中幕墙胶主要用于商业地产;中空玻璃胶既可用于商业地产,也可用于民用地产中高端装饰,门窗胶、防霉、防水等;民用胶主要用于家庭内装领域。幕墙的下游中商业地产占比份额最大,达到70%左右,其次是公共设施类,占比超过20%,其中,机场、文体中心、医院等公共设施占比较大,住宅用房占比低于5%,主要是高档住宅。

我国的房地产投资总额持续上升,而在用量最大的商业地产中,2017年后优质写字楼的同比增速止跌回升,实现了同比正增长,预计有机硅深加工产品的需求将进一步增长。

2018年1-10月份,全国房地产开发投资99325亿元,同比增长9.7%,增速比1-9月份回落0.2个百分点。其中,住宅投资70370亿元,增长13.7%,增速回落0.3个百分点。住宅投资占房地产开发投资的比重为70.8%。

资料来源:国家统计局

电线电缆行业作为有机硅深加工产品的主要领域,随着国家铁路及轨道交通的大力发展,行业整体上的需求将有所提升。

作为国民经济建设的重要配套产业之一,电线电缆行业是机械工业中仅次于汽车行业的第二大产业。据中国机械工业联合会统计,近十年来,电线电缆行业年均增速达15%以上。未来几年,由于我国处在工业化后期,国内电线电缆行业发展速度将高于国民经济的发展速度,预计达10%以上,尤其是电力导线和电缆年均增长预计可达15%。

多重利好因素叠加,有机硅行业进入了供给侧优化的阶段,行业景气有望持续至2019年。特别是在2015年后,环保标准提高,导致排污不达标企业停产限产;政策限制小规模产能投放,提高了行业的准入门槛;行业盈利不佳,成本控制能力弱、企业实力靠后的企业自发退出市场,行业集中度也稳步提高。预计山西三佳和江苏弘博累计28万吨产能或将永久退出,国内有机硅企业数量有望缩减到12家,实际有效产能下降至269.5万吨,国内前五大企业产能占比超50%,有效开工率达80%以上。

本文采编:CY237