一、银行信息化行业概述

我国银行业信息化起步于20世纪80年代,随着中国金融业的改革与发展,银行业的整体竞争力和现代化水平得到了快速发展。目前,大型商业银行和股份制商业银行信息系统的基本框架经过20多年的建设,基本形成了完善的信息化运作体系,完成了银行业传统业务流程化信息改造,实现了我国商业银行向信息化时代的现代化银行的过渡。主要表现包括:

1)初步实现了数据集中,将生产运行集中到现代化的数据中心,将独立发展的各类业务系统统一到新一代综合业务系统或全功能银行系统中,将多种服务渠道集成至综合应用前置平台中,构建了新的渠道应用支撑环境,基本形成了以综合业务系统、前置系统为核心的基础技术平台;

2)以集中信贷管理系统、数据仓库技术等的顺利推进和应用为标志,实现了信息技术应用从业务操作层提升到管理决策层,IT的管理决策支持作用得到充分发挥,已成为管理决策的重要手段;

3)实现了以信息技术为依托的持续金融服务创新,比如,建立了覆盖全国的实时清算网络,充分顺应了移动技术和应用的发展,大力发展了自助银行、电话银行、客户服务中心、网上银行和手机银行等新型服务渠道;

4)实现了较为完整的信息安全体系,建立和完善了信息安全保障体系,形成了注重可操作性的完整的安全制度体系,制定了注重信息安全的保障策略,实行了信息安全等级管理,通过安全基础设施建设和综合性安全技术措施,构建了安全技术防范的基本体系。

二、银行信息化行业规模及变动趋势分析

1、银行信息化投资规模分析

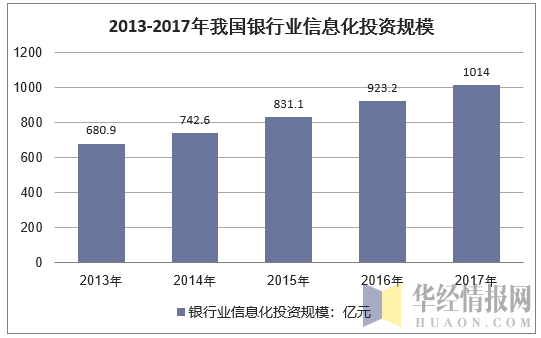

近年来,在利率市场化和互联网金融的冲击下,银行对自身精细化管理、风险控制能力和服务水平等提出了更高的要求,满足客户日益增加的个性化和差异化需求成为银行业未来发展的方向。在此背景下,我国银行业加大了对信息化的投资以保持服务效率,银行业IT市场继续保持稳定增长态势。2017年我国银行业整体IT投资为1,014.04亿元人民币,同比增长9.8%。

资料来源:公开资料整理

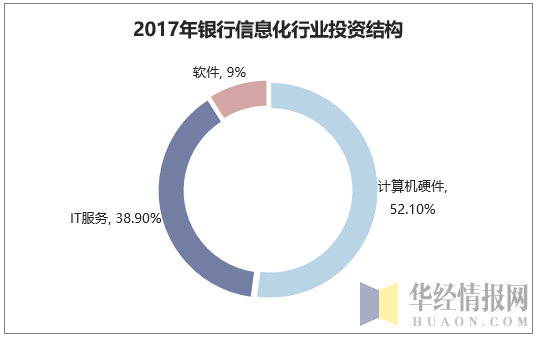

2017年,从中国银行业IT投资在各类IT产品的分布来看,硬件方面的投资占到投资总量的52.1%,软件和服务方面的投资占银行业IT投资总量的9.0%和38.9%。

资料来源:公开资料整理

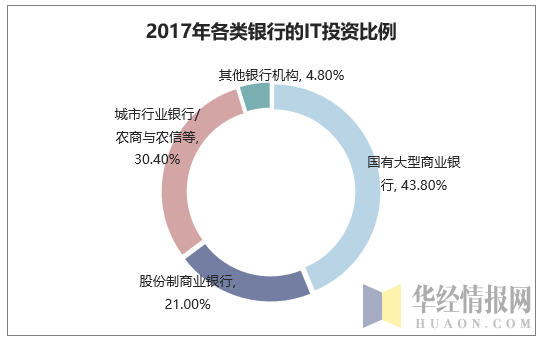

2017年,从各类银行的IT投资比例来看,国有大型商业银行IT投资比例最大,占到银行业总体IT投资的43.8%,股份制商业银行的IT投资比例为21.0%,城市商业银行和农商、农合、农信等农村金融机构等的IT投资逐步增长,占到银行业总体IT投资的30.4%,表明区域性商业银行对IT的重视程度正在加强,此外,以外资银行、政策性银行为代表的其他银行机构投资比例达4.8%。

资料来源:公开资料整理

2、银行业IT解决方案投资规模

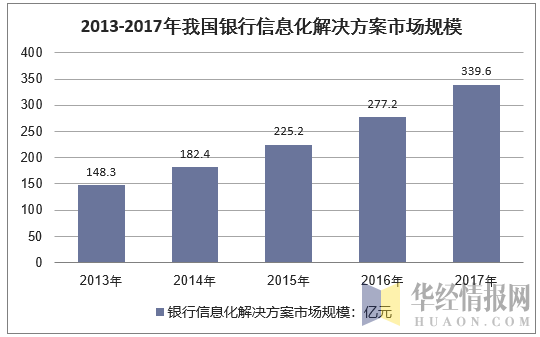

2017年中国银行业IT解决方案市场整体规模为339.6亿元,比2016年增长22.5%,预测到2021年市场规模将达到737.0亿元,年复合增长率为21.37%。

资料来源:公开资料整理

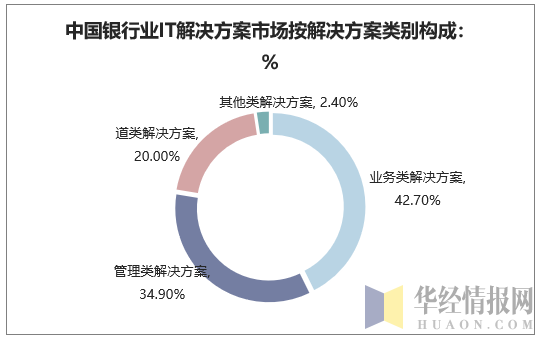

中国银行业IT解决方案市场主要分为业务、渠道、管理和其他四大类,其中业务解决方案包括核心业务、支付业务、中间业务、信贷业务系统等,渠道解决方案包括渠道管理、柜台、银行卡、电话银行/呼叫中心、网络银行、直销银行、自助银行、手机银行等系统,管理解决方案包括企业资源管理、商业智能/决策支持,风险管理,金融审计和稽核,客户关系管理等系统。

资料来源:公开资料整理

三、银行信息化行业竞争格局

(1)市场总体竞争格局

2017年度中国银行业IT解决方案市场领导者包括北京文思海辉金信软件有限公司、宇信科技、神州数码信息服务股份有限公司、北京科蓝软件系统股份有限公司、深圳市长亮科技股份有限公司等。上述公司是中国银行业IT解决方案产品线覆盖面比较多的银行IT解决方案供应商,并且各有所长,比如北京文思海辉金信软件有限公司在客户关系管理、商业智能、呼叫中心、国际结算等领域处于领先地位;宇信科技在网络银行,信贷系统和商业智能等领域一直处于领先地位;神州数码信息服务股份有限公司在核心业务系统和渠道管理,自助银行等处于领先地位;深圳市长亮科技股份有限公司近年来发展迅速,业务范围不断扩大,在核心业务系统与商业智能市场不断取得突破;北京科蓝软件系统股份有限公司在渠道类处于领先地位,尤其在互联网银行(直销银行)、网络银行和移动金融等领域。

2017年中国银行业IT解决方案整体市场主要厂商市场占有率排名

序号 | 企业名称 |

1 | 北京文思海辉金信软件有限公司 |

2 | 北京宇信科技集团股份有限公司 |

3 | 神州数码信息服务股份有限公司 |

4 | 深圳市长亮科技股份有限公司 |

5 | 北京科蓝软件系统股份有限公司 |

资料来源:公开资料整理

1)渠道类解决方案市场竞争分析

2017年,公司在渠道类解决方案市场竞争排名第一,在网络银行、呼叫中心等领域排名较为靠前。

2017年渠道类解决方案市场主要厂商市场占有率排名

序号 | 企业名称 |

1 | 北京宇信科技集团股份有限公司 |

2 | 北京科蓝软件系统股份有限公司 |

3 | 神州数码信息服务股份有限公司 |

4 | 北京文思海辉金信软件有限公司 |

5 | 赞同科技股份有限公司 |

资料来源:公开资料整理

2)管理类解决方案市场竞争分析

2017年,公司在管理类解决方案市场竞争排名第二,在商业智能和客户关系管理领域公司排名较为靠前。

2017年管理类解决方案市场主要厂商市场占有率排名

序号 | 企业名称 |

1 | 北京文思海辉金信软件有限公司 |

2 | 北京宇信科技集团股份有限公司 |

3 | IBM |

4 | 深圳市长亮科技股份有限公司 |

5 | 软通动力信息技术(集团)有限公司 |

资料来源:公开资料整理

3)业务类解决方案市场竞争分析

2017年,公司在业务类解决方案市场竞争率排名第三,信贷业务方面继续保持领先地位。

2017年业务类解决方案市场主要厂商市场占有率排名

序号 | 企业名称 |

1 | 北京文思海辉金信软件有限公司 |

2 | 神州数码信息服务股份有限公司 |

3 | 北京宇信科技集团股份有限公司 |

4 | 江苏润和软件股份有限公司 |

5 | 恒生电子股份有限公司 |

资料来源:公开资料整理

现阶段,国内银行信息化行业市场集中度不高,不存在具有绝对竞争优势的龙头企业,行业不断发育成熟和客户需求的逐渐理性化,我国银行信息化市场的竞争方式已经由初期的价格竞争过渡到技术、品牌、服务、业务经验及产品的全方位竞争,专业化服务依然是中国银行业IT解决方案市场未来的重要发展趋势,银行信息化市场的交付模式正在从过去的软件、硬件加服务模式转为以服务为主的交付模式。与此同时,银行信息化市场需求的格局正在发生分化,越来越多的银行倾向于采购专业的社会化服务,市场的竞争将越来越集中在供应商的专业积累与专业服务能力上。

四、银行信息化发展趋势

目前,银行信息化建设已不是单纯地将手工业务计算机化,而是要将技术变革与制度变革有机结合,建立和完善金融风险机制,在引进信息技术的同时重构业务模式、再造业务流程。总体而言,未来银行信息化的发展将集中体现在以下三大方面:

1)以数据为基础,形成集约化管理模式

数据是银行赖以生存的土壤,为银行业务发展提供了底层建筑与支撑体系。对体量巨大的数据群进行分析处理考验着银行的信息科技基础设施架构能力。大数据的使用,一方面强化了银行业的风险管理能力,另一方面通过对客户消费行为模式的分析,为服务创新提供了数据基础,推动了差异化竞争的实现。未来银行信息化建设将着力构建服务决策、面向业务的大数据平台,加快推进跨行业信息资源整合,强化数据的再应用,建立数据驱动的流程管理和决策机制。

2)以支付为核心,发展移动互联业务模式

以移动互联为代表的互联网技术正逐渐成为人类社会发展的战略性基础设施,通过移动互联方式塑造未来银行的渠道体系、产品体系、服务体系与商业模式,加快构建移动金融生态圈,进而引领客户消费行为与生活方式。同时,拓展移动金融在各领域的应用,坚持近场支付和远程支付统筹协调发展的原则,积极推进移动支付领域的模式创新和业务拓展,大力发展移动支付等跨行业业务。

3)以协同为抓手,建立统一的客户体验模式

线上线下渠道协同已成为当前银行业提升差异化竞争能力的重要手段。随着移动支付、网络银行以及自助终端设备的普及,差异化的服务渠道推进着银行信息化时代的社会化分工与协同,促进产品服务创新。同时,借助高效的现代经营理念,统筹各业务条线,形成协同的渠道管理模式,能够优化客户体验,提高管理效能。未来,中国金融行业市场总体上将继续保持稳健发展的态势,金融改革的力度将不断增大,金融行业转型步伐加快,面对利率市场化和互联网金融的挑战,传统银行将更加重视产品创新与服务创新,而以大数据、云计算、移动和社交媒体为代表的第三平台将在金融产品服务创新方面扮演更为重要的角色。

本文采编:CY237