一、证券行业发展现状

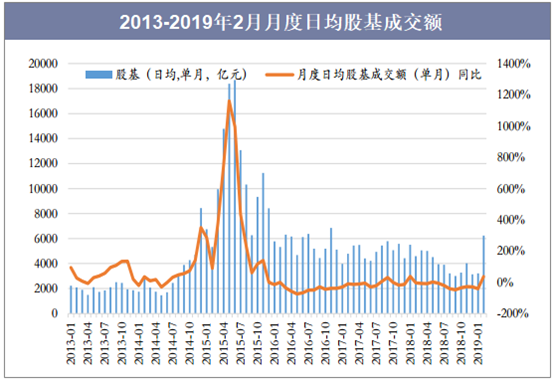

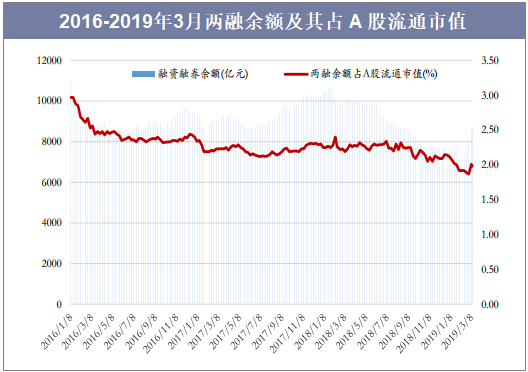

2019年证券市场交投活跃,3月A股日均股基成交额创近三年新高。进入3月,A股市场交易活跃,截至3月15日A股单月日均股基成交额已经达到10615亿元,创近三年新高。截至2019年3月15日,A股累计日均股基成交额5761亿元。截至3月14日A股市场两融余额8883.25亿元,较年初上涨1326.21亿元。

资料来源:公开资料整理

资料来源:公开资料整理

相关报告:华经产业研究院发布的《2019-2025年中国证券行业发展趋势预测及投资战略咨询报告》

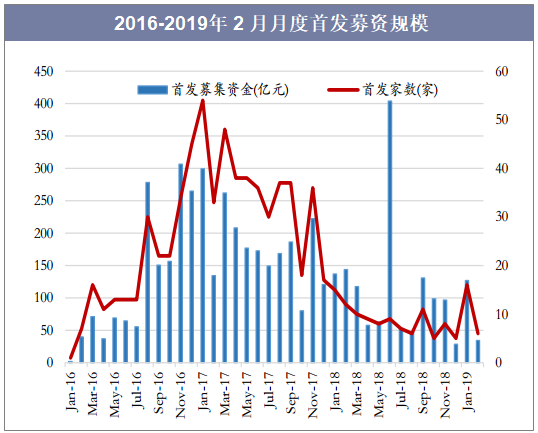

IPO放缓,前两个月增发规模累计+14.99%。截至3月15日,IPO累计募资规模197.14亿元,平均每家募资规模7.58亿元;再融资规模2180.42亿元,平均每家募资规模35.91亿元。就可比规模数据来看,2019年前两个月IPO累计募资规模161.14亿元,同比减少42.63%;再融资累计规模(增发+配股+优先股)3145.13亿元,同比下降31.41%。

资料来源:公开资料整理

资料来源:公开资料整理

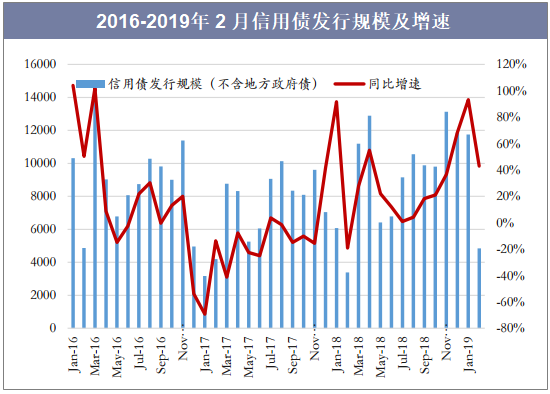

截至2月债券发行规模(不含同业存单)累计上涨93.92%。其中信用债发行规模(不含地方政府债)累计上涨17.20%;地方政府债累计涨幅最大,较去年同期发行规模同比+2638.48%。此外截至今年前两个月,企业债累计发行规模同比+277.03%,公司债累计发行规模同比+179.40%,资产支持证券发行规模同比+57.05%。

资料来源:公开资料整理

资料来源:公开资料整理

二、我国证券市场国际化分析

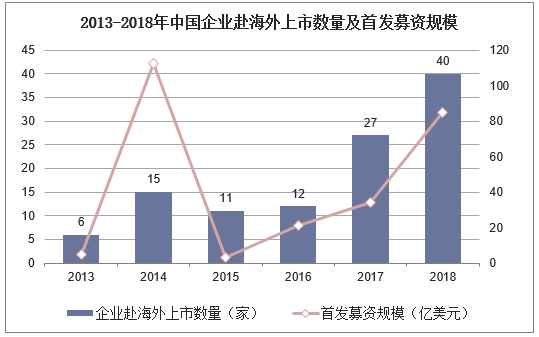

截至2018年末赴海外上市的中资企业数量较上一年全年同比上涨48.15%,首发募资规模较上一年全年同比上涨149.69%;中资企业赴海外上市数量大增。根据万得数据显示,截至2018年末在海外上市的中国企业数量为40家,较2017年全年同比上涨48.15%;首发募资规模84.77亿美元(按照$1=¥6.905的汇率计算,约为585.34亿人民币),较去年全年同比上涨149.69%。按照海外上市券商公布的招股说明书来看,平均每家募资规模2.12亿美元(按照上述汇率计算约为14.64亿元人民币),发行费率在0.97%左右。同期A股IPO家数105家,募资规模1378.15亿元人民币,平均每家募资规模13.13亿元。

资料来源:公开资料整理

外资券商熟悉海外市场环境,在中资企业海外收购上具备优势。当前我国部分产业、企业处于转型阶段,或通过收购海外企业来完成转型或产业升级,外资券商深耕海外市场多年,具备丰富的海外资源,能够帮助我国企业完成海外并购。中资券商在投行业务上将面临来自外资券商的巨大竞争压力。

截至2018年末证券公司境外并购数量及涉及交易金额

注:此处跨境并购的交易数量、交易金额以及市场份额是合并出境并购+入境并购+境外并购的数量

资料来源:公开资料整理

三、我国证券市场国际化面临的主要问题

随着证券市场国际化进程的发展,国内外资本流动越来越频繁,能带来巨大利益的同时也蕴藏着一定的风险。

1、证券公司规模的制约

我国的证券公司短期内发展速度较快,但普遍存在资本金规模小、内部结构混乱等问题,制约我国证券公司发展的主要因素是规模经济。由于证券公司自身的抗风险能力较低,就可能会造成资产质量差、资本规模扩张基础薄弱,再加上管理层激励监管力度不足,营业部数量较多,就导致行业集中度低,单位平均成本不降反升,规模经济效应的形成与国外市场难以比肩,而且我国证券市场缺乏市场层次,业务结构单一,创新能力不足,既无法满足风格迥异的投资者对风险差异的要求,也无法满足不同规模企业对融资差异的要求。

2、证券市场波动性大

国际化的发展必然会出现境外资本的流入和境外投资者的广泛参与,在提高金融市场效率、增加金融市场深度的同时,也加强了资本流入方与流出方之间的联系,使二者相关性增大,这种外在的联系机制会制约我国的发展。金融资产的迅速扩张也增加了市场的不稳定因素,在金融监管不严格的前提下,这类波动有可能会变成引起系统性风险的导火索。

3、证券市场制度不完善

《证券法》于1998年12月颁布,后来又经历了几次修订,但事实上,由于以公有制为主体的基本经济制度的历史遗留问题,我国证券市场建立了许多与国际惯例相悖的规定,也存在与《公司法》、《会计法》等一系列与证券相关的管理条例中不一致甚至交叉冲突的情况。证券市场的国际化意味着本国证券市场设定的制度和标准要与全球相统一,但我国证券市场起步较晚,无论是从发行制度、监管方式还是信息披露上,都与国际惯例存在差异,而且尚未形成一个完整的体系。在证券市场发展运作的过程中缺乏有效的管理力度,这就阻碍了我国真正实现证券市场国际化。

四、推进我国证券市场国际化进程对策建议

1、完善证券公司内部控制制度

我国证券公司规模参差不齐,对我国证券市场发展和竞争是不利的,证券公司应按照证监会的要求,在遵循公开、公平、公正的原则上行使纵向领导、横向监督的管理模式,使得公司内部岗位与岗位之间能够在授权范围内相互制约,最大限度地控制相关风险,以保证经营活动长期稳定运行。另外,证券公司应摒弃传统审批制度带来的负面影响,建立现代化企业制度,避免不必要的繁杂手续,提高审批效率,最大限度做到精简透明。

2、证券市场波动性

我国的证券市场国际化从最初的封闭式发展到逐渐对外开放,现在仍然处在半开放的阶段,即有限制的开放阶段。我国的A股市场分为“政策市”和“资金市”,“政策市”容易受到本国政策的控制和约束,相比受控于他国,风险可控性较大,但证券市场要走向国际化,势必是要改变这一点。在证券市场国际化进程中,我们需要考虑本国国情与国际制度和国际管理模式的对接,才有利于我国证券市场的稳步发展,为达成真正的证券市场国际化奠定基础。

3、完善相关法律法规

随着国际化进程的加深,开放的证券市场有利于降低证券市场的准入门槛,也使一些不利于市场竞争的措施被逐渐摒弃,比如初始投资人进入证券市场的严格限制、对证券经纪人向客户收取佣金的规定数目限制等,放松了对证券市场的管制。开放证券市场的形成过程中,各国都开始加强对证券交易的监管力度,避免市场信用被滥用,我国应该更加细化《证券法》,使其能与《公司法》、《会计法》等一系列相关法律条例合理衔接,避免出现法律监管盲区,借鉴国外与之相关的法律法规,结合我国自身国情,最大限度地建立国际化的法律体系,针对证券市场中出现的操纵市场、内幕交易以及其他违法违规的行为加大稽查和执法力度,促使证券市场主体合规依法经营。