珠宝首饰是指珠宝玉石和贵金属的原料、半成品,以及用珠宝玉石和贵金属的原料、半成品制成的佩戴饰品、工艺装饰品和艺术收藏品,主要包括钻石、宝石、翡翠、黄金、铂金、玛瑙、琥珀等。珠宝首饰主要用于婚庆、生日、纪念日庆祝和投资收藏等用途,因高价值属性受宏观经济形势和居民可支配收入影响较大。

2018年,我国行业市场规模达到6965亿元,同比增长6.72%。2016年我国珠宝行业市场规模达5250亿元;2011-2016年行业市场规模CAGR为6.68%,是增长最为迅速的可选消费品类之一。

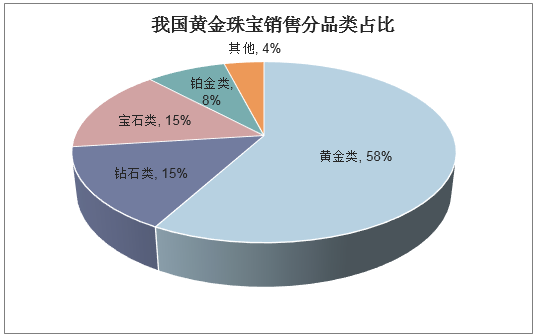

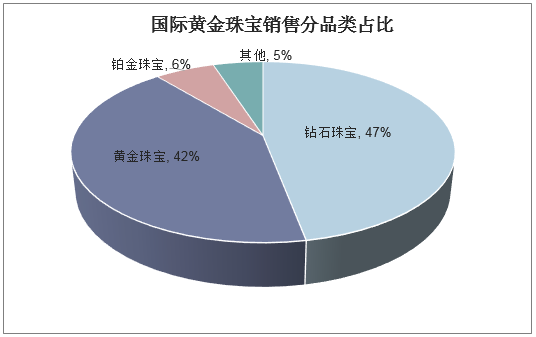

产品结构方面,在我国黄金首饰占比58%,其余为铂金/K金、钻石/珠宝镶嵌、翡翠玉石、珍珠等其他饰品。其中,黄金首饰基本维持稳定,当前,随着千禧一代和Z世代逐步成为消费主流,我们预计非素品类(镶嵌为主,还包括硬金/K金/铂金)将体现更好的成长性。

黄金类、钻石类产品销售在我国各类珠宝销售中占比分别为58%、15%;而在全球市场中,黄金类、钻石类占比分别为42/47%;与全球消费市场占比,我国的钻石品类占比偏低,而黄金品类偏高,未来镶嵌品类提升空间广阔。

资料来源:公开资料整理

资料来源:公开资料整理

相关报告:华经产业研究院发布的《2019-2025年中国钻石行业市场深度分析及发展前景预测报告》

二、珠宝行业现状

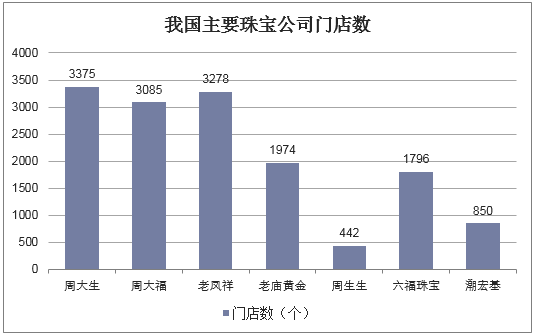

我国珠宝首饰市场已形成境内品牌、香港品牌、国外品牌珠宝企业三足鼎立的竞争局面。其中,高端市场主要被Tiffany、Cartier、Bvlgari等国际知名珠宝首饰品牌垄断。中高端市场、即大众市场竞争激烈,主要有传统港资品牌周大福、周生生、六福珠宝等和境内品牌周大生、老凤祥、明牌珠宝、潮宏基等。

我国黄金珠宝企业龙头集聚效应持续加强,主要体现在龙头加速展店方面。目前门店总数超过3000家的企业共计三个,分别为周大生、周大福、老凤祥;与第二梯队的企业差距愈加明显,非上市公司中,周六福的门店总数也据称超过2200个。2017年周大福的GMV超过580亿元遥遥领先,其次为老凤祥和周大生,GMV均超过300亿元;而GMV在100-200亿之间的企业还包括豫园股份、六福集团、周生生等。2017年周大福/老凤祥/周大生的市场份额分别达到8.99/5.40/4.67%,CR3合计市场份额达到19.05%。

资料来源:公开资料整理

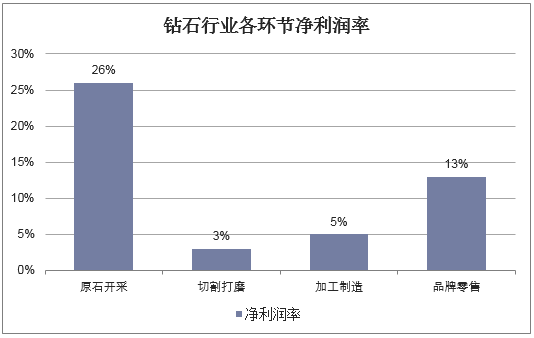

珠宝首饰行业产业链分为三部分:上游为原材料供应商,中游主要为设计加工厂商,下游则是终端零售环节。中下游企业不具有原料议价能力,通过向终端消费者传导原料价格波动。珠宝产业链上的各个环节的盈利能力存在着较大的差异:珠宝上游开采和下游销售环节的净利润最高,分别达到26%和13%;中间切割打磨和加工制造分别只有3%和5%,各环节产业附加值呈现明显的微笑曲线。

上游开采高度垄断:珠宝行业上游主要为黄金、钻石、玉石等原材料提供商。由于钻石资源具有稀缺性和垄断性的特点,钻石行业上游被少数国际寡头高度垄断。其中,原钻被三大毛坯钻开采商Alrosa(澳大利亚)/RioTinto(俄罗斯)/DeBeers(南非)垄断;而切割环节则被比利时、安德卫普、以色列及孟买四大世界钻石切割中心垄断。2017年全球钻石首饰消费规模达到820亿美元,美国钻石首饰消费规模达到430亿美元,占据全球总需求的半壁江山。

中游产业链同质化高,以外协为主:钻石产业链的中游为加工环节,我国珠宝品牌除周大福、潮宏基外,其他珠宝企业均以委托加工为主,自主生产部分高设计感产品为辅,或者全部由外协公司加工,从而节约资源投入,将更多的资金用于品牌、渠道建设。

下游终端零售竞争加剧,品牌打造差异化:珠宝零售行业处于整个产业链的下游环节。行业利润率和企业规模高度相关,大规模企业利润率是一般企业的近两倍。根据贝恩2016年钻石行业报告数据,大规模零售商利润率在9-11%,而小规模零售商利润率为4-6%此外,下游零售环节竞争激烈,品牌商注重差异化优势打造,广告营销、品牌建设及产品设计成为终端零售/品牌商博弈焦点。

资料来源:公开资料整理

三、钻石行业现状

2017年我国钻石镶嵌首饰市场规模超过660亿元,景气较好。自2009年以来,我国稳居全球第二大钻石消费市场。我国钻石首饰消费规模从2006年的31亿美元增长至2016年的97亿美元,年均复合增速高达12%。

2018年,通过上海钻石交易所海关报关的一般贸易项下成品钻进口进口总额为27.06亿美元,较去年同期增长7.6%,创钻交所成品钻进口额历史新高;累计为57.84亿美元,较去年同比增长8.23%。2018年,全球钻石镶嵌首饰市场为820亿美元,同比增长2.2%,其中美国、中国分别为钻石消费第一、第二大市场,规模分别为430亿/100亿美元。

2009年-2016年,我国每年结婚登记的新人对数均保持在1200万对左右。预计未来十年内有婚庆消费需求的人数将不断增加,在2017-2024年逐步达到高峰,其中85后、90后将成为这一群体的主力军。近10年我国结婚对数占总人口比重呈不断上升趋势,国内的结婚对数还将维持稳定增长5-10年。而珠宝首饰类商品作为我国传统结婚习俗中的必备品,未来需求较大。

尽管经济走势看好,但钻石行业仍然面临着挑战。合成钻石对天然钻石行业的影响将不断扩大,迫使原石和成品钻环节的企业不得不进行重大改变。,2017年的宝石级合成钻石的产量为250至440万克拉,占合成钻石生产总量的0.1%,其余合成钻石被用于工业用途。由于宝石级合成钻石的利润高于工业用合成钻石,会趋使一些生产商增加宝石级合成钻石的产量。如果宝石级合成钻石的产量达到合成钻石总产量的5%,就会达到所有天然钻石产量的1.5倍。合成钻石的产量增加和生产工艺改善,将会有尺寸更大、颜色净度更高的合成钻石流入市场,价格会降低,这将给天然钻石生产商带来根本性的挑战。合成钻石生产商希望利用营销战略获取优势:强调合成钻石更具可持续性。合成钻石生产商还将自己与千禧世代联系在一起,宣传其合成钻石是清洁、高科技、有创意的产品。

虽然天然钻石原石资源主要集中在少数几个大型矿商的手中,并且仍然是卖方市场,但随着合成钻石的价格越来越低,市场份额也会扩张,必然导致竞争加剧,两类钻石的价格都会下降,会给整体行业的利润带来下行压力,迫使天然钻石生产商“对其供应策略进行最根本的改变”。天然钻石生产商面临的一个挑战就是,如何提高千禧世代对天然钻石的兴趣。作为对这一趋势的回应,钻石生产商协会(DPA)提高了营销预算,希望推动年轻消费者对钻石的需求,对合成钻石生产商的营销战略进行反击。

在销售方面,天然钻石和合成钻石有意无意地混淆销售,对市场和消费者信心造成的打击正在发酵,将在近几年内越发明显,钻石生产商、贸易商和检测机构都需要科学、先进、相对快速的检测手段,并且急需行业规范和自律。

四、钻石行业发展趋势

1消费群体增加

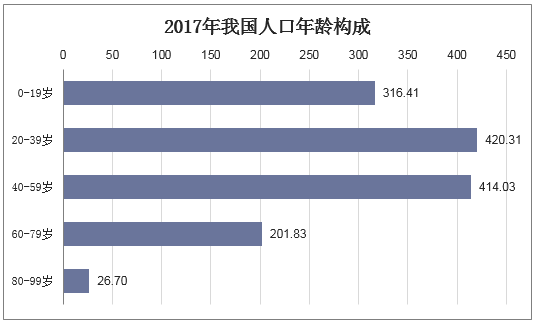

中国年轻一代(80后)已成我国消费主力,20-29岁、30-39岁消费者未来计划购买珠宝的占比分别为45%、44%,远高于40岁以上消费者的38%左右水平。相对于1980-1994年间出生的人口被称为千禧一代,而1995年-2010年出生出生的人群则被称为Z世代:包括日常所说的95后以及00后。

千禧一代以及Z世代的人口总数最大,并即将拥有最强的消费能力。Gucci超过50%的销售额由千禧一代贡献。千禧一代和Z世代创造了我国超过80%的钻石需求。相对于其他发达国家,我国的千禧一代将具备更强的购买能力:1)世界银行预测,2035年我国千禧一代整体购买力将超过美国的千禧一代;2)中国千禧一代奢侈品购买习惯以及养成,他们在较小的年龄就开始以较高的频率购买奢侈品。

资料来源:公开资料整理

2、复购率提升

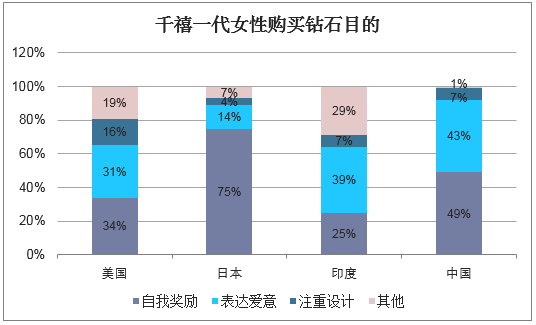

钻石镶嵌产品主要消费场景包括婚嫁和非婚嫁,其中非婚嫁情景包括送礼、自购等等,在我国,婚嫁情景的消费占比约为三成,这就意味着非婚情景的购买,即大多为二次购买钻石品类的复购场景,超过七成。钻石镶嵌产品已经具备更加复杂的情感意义,作为亲情、友情、爱情以及自我犒赏的表达,而不仅局限于订婚或是婚礼。

资料来源:公开资料整理

3、客单价提升

在我国,近半订婚/结婚戒指的克拉数约在0.14-0.49克拉,而在美国,大克拉数则更流行,超过三分之一的订婚戒指主石重量超过一克拉。这主要因消费水平的差异,同时随着钻石产品在低线城市渗透率持续提升,平均消费的主石重量会小于一二线城市,然而近期平均消费克拉数呈现一定提升趋势,消费者在具备一定的消费能力下,更倾向于购买大克拉数钻石。