一、期货行业概述

目前我国期货市场主要由商品期货和金融期货两大类构成。其中,金融期货是以金融经济指标作为标的物的期货合约,主要包括货币期货、利率期货、股指期货等品类。金融期货在金融市场定价、风险规避等方面有着非常重要的作用,对经济金融体系产生了深远的影响。商品期货是指标的物为实物商品的期货合约。商品期货历史悠久,是期货市场的最初交易品种,种类丰富多样,发展到目前已经形成了包括农产品期货、金属期货和能源化工期货等在内的众多分类。

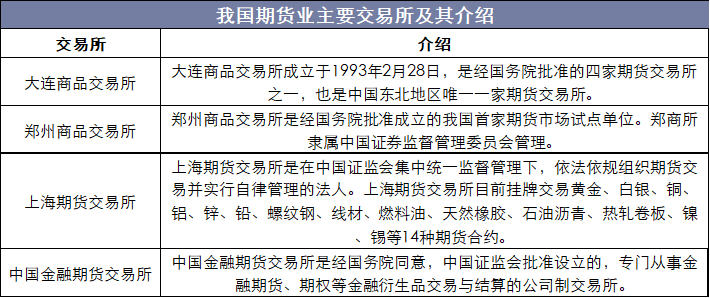

经过20多年的探索发展,我国期货市场由无序逐渐走向成熟,逐步进入了健康稳定发展、经济功能日益显现的良性轨道。同时,我国期货市场的国际影响力显著增强,逐渐成为全球最大的商品期货交易市场和第一大农产品期货交易市场。我国大连商品交易所、郑州商品交易所、上海期货交易所和中国金融期货交易所在全球衍生品交易所交易量排名均跻身世界前20家主要期货交易所行列,在世界期货市场中占据重要地位。

我国期货业主要交易所及其介绍

资料来源:公开资料整理

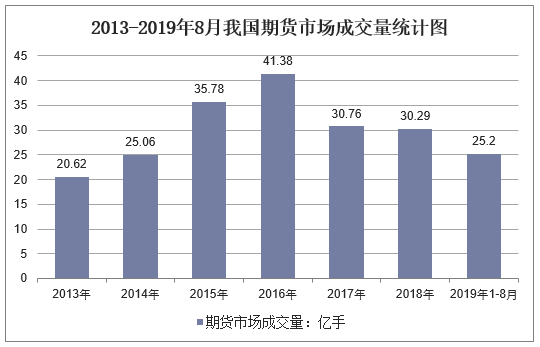

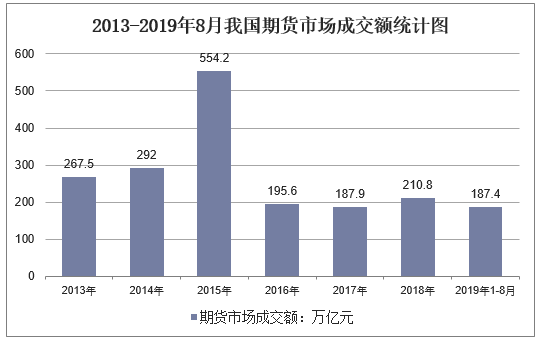

二、我国期货行业运行现状分析

根据中国期货业协会数据显示,2018年1-12月全国期货市场累计成交量为30.29亿手,同比下降1.54%,期货累计成交额为210.8万亿元,同比增长12.20%。2019年1-8月全国期货市场累计成交量为25.2亿手,同比增长27.97%,累计成交额为187.4万亿元,同比增长35.85%。

2013-2019年8月我国期货市场成交量统计图

资料来源:中国期货业协会,华经产业研究院整理

2013-2019年8月我国期货市场成交额统计图

资料来源:中国期货业协会,华经产业研究院整理

从各交易所的期货成交额来看,2019年1-8月上海期货交易所累计成交额为60.3万亿元,占全国市场的32.17%。郑州商品交易所累计成交额为27.7万亿元,占全国市场的14.81%。大连商品交易所累计成交额42.8亿元,占全国市场的22.87%。中国金融期货交易所累计成交额为44.7亿元,占全国市场的23.85%。

2019年1-8月我国期货市场分布结构(按成交额)

资料来源:中国期货业协会,华经产业研究院整理

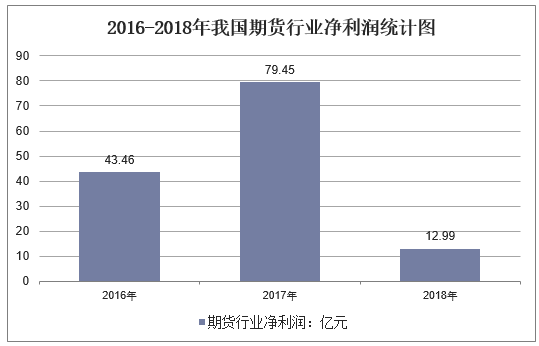

近年来,随着我国资本市场的不断完善和发展,我国期货行业及期货公司盈利能力持续改善。根据中期协统计数据,2017年,我国期货公司共实现手续费收入145.90亿元,净利润79.45亿元,较2011年分别增长43.94%和244.54%,年均复合增速分别为6.26%和22.90%。2018年,受内部流动性预期收紧、外部环境不确定性及某期货公司2018年5月一次性计提大额资产减值损失等因素影响,我国期货行业及期货公司盈利情况出现短期下滑。2018年期货行业实现手续费收入132.41亿元,净利润12.99亿元。

2016-2018年我国期货行业净利润统计图

资料来源:中国期货业协会,华经产业研究院整理

相关报告:华经产业研究院发布的《2019-2025年中国期货行业发展前景预测及投资战略研究报告》

三、金融期货市场运行现状

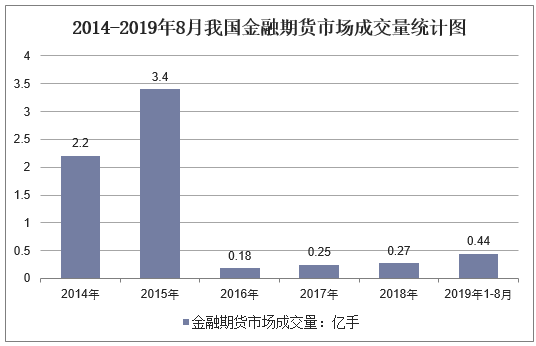

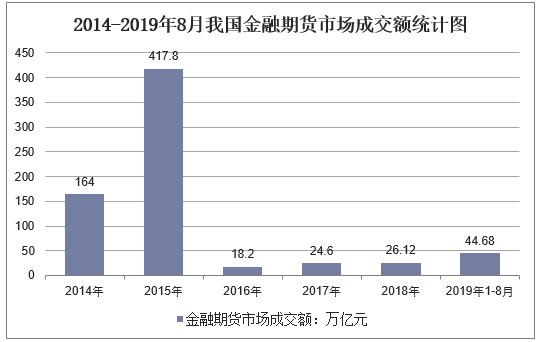

我国的期货市场上,金融期货发挥着越来越重要的作用。由于金融期货尚处于发展阶段,我国金融期货市场仍需要不断完善,故而我国金融期货交易体量不大,市场仍欠成熟。宏观来看,金融期货在全球迅速普及以及交易量的快速增长,使金融期货在全部期货交易量中的比重迅速提高。2019年1-8月中国金融期货交易所累计成交量为0.44亿手,同比增长165.14%累计成交额为44.68万亿元,同比增长171.42%。

2014-2019年8月我国金融期货市场成交量统计图

资料来源:中国期货业协会,华经产业研究院整理

2014-2019年8月我国金融期货市场成交额统计图

资料来源:中国期货业协会,华经产业研究院整理

四、我国期货行业未来发展趋势

1、期货市场集中化

纵观各国期货行业发展的历程可以看出,不断的金融创新步伐将推动行业规模的扩大和集中度的提高。就我国期货行业竞争现状而论,市场集中度偏低,期货公司竞争同质化现象严重,难以达成规模经济。中国证监会正在推动的以净资本为核心的风险监管指标体系(《期货公司风险监管指标管理办法》等法律法规)以及期货公司的分类监管将使我国期货行业迈入新的发展轨道。在新的监管形势下,资本规模将直接影响期货公司的业务规模及范围。因此,期货公司的扩张不仅体现在业务规模的增大,更体现在净资本的充实。可以预期,随着净资本在期货公司业务牌照和业务规模方面重要性的显著提升,期货公司为了远景战略发展必然将竭力扩充净资本,而行业容量的扩大和创新也为期货公司利用上市,定增,发债,乃至合并重组创造了条件。

2、期货业务范围扩大化

随着监管部门在规范风险的基础上逐步允许期货产品和业务的创新,期货行业发展将会大大提速。这不仅体现在期货行业体量的增加,亦表现与期货产品的丰富和期货公司业务范围的扩大。譬如,监管部门已推出或预备推出多项期货创新业务,包括开展境外期货经纪业试点、代理基金销售业务、期货投资咨询业务、资产管理业务和风险管理业务(通过子公司)等。此外,期货公司做市业务等创新型业务亦在日程表内。由此观之,期货公司业务的广度和深度均有望拓展,我国期货行业的多元化道路可期。

3、竞争模式差异化

随着期货行业集中度的加强以及创新业务的不断落地,各家期货公司将能够根据自身产品和服务优势、股东背景、区域特征等因素确立战略发展重心,打造核心竞争力。一方面合并后的大型期货公司有望实现一站式的金融超市服务,为客户提供全方位的期货相关金融服务。另一方面,一些小型期货公司为了寻找市场缝隙,或专注于某细分市场,从而赢得有专门需求的客户。比如,金融背景雄厚的期货公司往往倾向于在经纪业务、资产管理等领域获取竞争优势而规模稍小且具有现货背景的期货公司可能专注于现货企业服务和投资咨询领域。

4、网点布局国际化

伴随着境外期货业务的稳步推进,在充分开发国内巨大的市场潜力的同时,期货公司为了进一步扩大规模,往往会将战略布局的目光投向海外,进行海外网点的布局,从而拓展海外业务。布局海外主要有两方面的重要意义,一则为国内期货投资者打开投资海外产品的通道,即“走出去”直接参与国际期货市场的博弈,在竞价过程中体现中国的价格信息。二则为国际投资者打通国内市场的通道,“引进来”促进我国期货市场投资者的多元化,亦促进我国期货市场的国际化和规范化。这对我国未来建设国际大宗商品交易所及定价中心也具有重要意义。